※キャンペーン情報は2025/5/1時点のものです

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードのメリット・デメリットが知りたい

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの豪華特典が知りたい

- 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの申し込み方法が知りたい

一般カードとは違い、年会費がかかるプラチナカード。

高額な年会費に見合った価値があるのか、自分の生活スタイルや使い方に合っているのか、迷っている人は多いだろう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、年会費22,000円(税込)でありながら、最大15%のポイント還元や充実した付帯特典を提供しているプラチナカードだ。

本記事では、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの基本情報から、具体的なメリット・デメリットを詳しく解説する。

また、実際の利用者の良い口コミ・悪い口コミも紹介するので、カードの実態を知ってから申し込むか決めたい人の参考になるだろう。

本当に自分が三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードを発行すべきか迷っている人は読み進めてみてほしい。

| 申込条件 | 20歳以上でご本人に安定した収入のある方(学生を除く) |

|---|---|

| 年会費 | 22,000円 |

| ポイント還元率 | 0.50%~15.00%※ |

| 国際ブランド | AMERICAN EXPRESS |

| 対応電子マネー | 楽天Edy Suica |

| 付帯保険 | 海外旅行傷害保険 最高1億円 国内旅行傷害保険 最高5,000万円 国内・海外渡航便遅延保険 最高2万円 ショッピング保険 年間限度額300万円 犯罪被害傷害保険 最高1,000万円 |

| 即日発行 | 不可 |

| 発行スピード | 最短3営業日 |

- 1ポイント5円相当の商品に交換した場合・最大15%ポイント還元には上限など各種条件があります

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特典・メリット

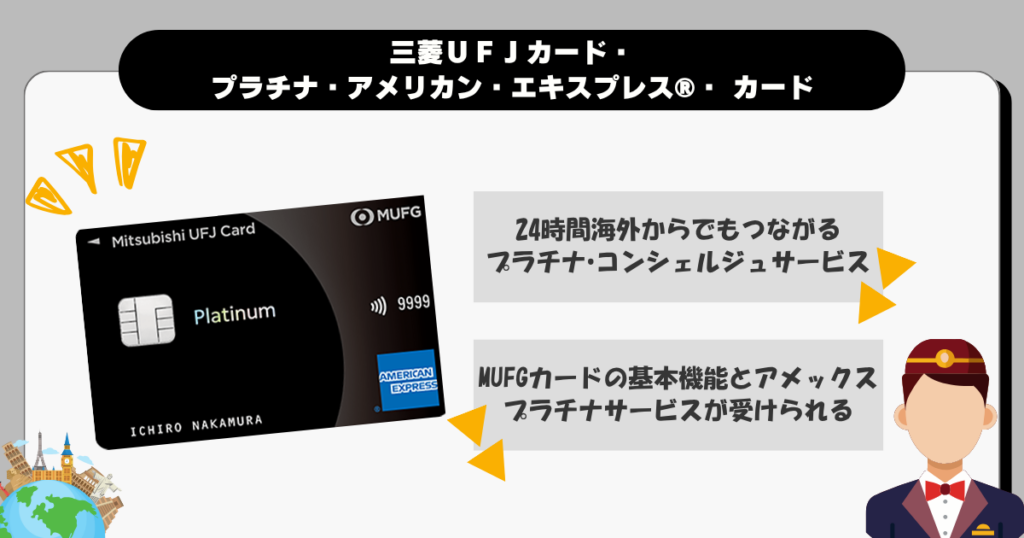

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、高級感のあるデザインと充実した特典を兼ね備えたプレミアムカードだ。

24時間365日のコンシェルジュサービス、充実した旅行保険など、プラチナカードならではの上質なサービスを提供している。

以下で、主な特典とメリットを詳しく見ていこう。

プライオリティ・パス|国内外の空港ラウンジ利用が無料

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、世界最大級の空港ラウンジプログラム「プライオリティ・パス」のメンバーシップが無料で付帯する。

Wi-Fiや電源などのサービスが無料で使える世界1,400以上の空港ラウンジで、出発前のひとときを快適に過ごすことが可能だ。

プライオリティ・パスの通常年会費は、日本円換算で約70,000円。この特典だけでも、カードの年会費22,000円(税込)を大きく上回る価値がある。

ビジネスや観光で海外へ行くことが多い人は、プライオリティ・パスがあればフライト前の時間がストレスフリーになるだろう。

コンシェルジュサービス|レストラン・ホテル予約や航空券予約をサポート

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、プラチナ会員専用のコンシェルジュデスクが用意されている。

24時間365日体制で、旅行やレジャーに関するさまざまな要望に対応するプレミアムなサービスだ。

具体的には以下のようなサービスを提供している。

- レストラン予約・紹介

- ホテル予約・紹介

- 航空券やイベントチケットの手配

- 旅行プランの提案

- 海外でのトラブル対応

- その他の一般的な海外旅行に関する情報提供

例えばレストランやホテルの予約では、「海の見える部屋に泊まりたい」「個室で接待ができる店を探している」「駅から徒歩10分以内でイタリアンの店を探したい」といった具体的な要望に対応可能。

予算や利用人数、食事のスタイルなども考慮して最適な店舗を紹介してくれる。

海外旅行の際は、現地の治安情報から緊急時の医療機関案内まで、24時間日本語で相談することが可能だ。

プラチナカードならではの上質なサービスは、より快適で充実した旅行やレジャーの実現をサポートしてくれるだろう。

グルメ優待|国内の対象高級レストランを2名以上で利用時、1名分無料

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、提携している高級レストランに2名以上で予約した際、1名分が無料になる。

例えば2名で4万円のコースを利用する場合、実質2万円で同じ料理を楽しめることになるわけだ。

対象となるレストランには、高級フレンチレストランやプライベートダイニングなど、普段なかなか足を運べない名店が多数含まれている。

記念日のディナーや大切な人との食事を手軽にしつつ、より特別なものにできるだろう。

ホテル優待|国内外の対象高級ホテルで部屋のアップグレードや朝食無料提供

アメリカン・エキスプレスの優待プログラムを通じて、国内外の一流ホテルで特別な特典を受けることができる。

主な特典は以下のとおりだ。

- お部屋のアップグレード

- 朝食の無料提供(2名まで)

- アーリーチェックイン(チェックイン時間を早める)

- レイトチェックアウト(チェックアウト時間を遅らせる)

- 100米ドル相当クレジット(現地での飲食や買い物、宿泊代金に使える)

これらの特典は、コンシェルジュサービスを通じて予約することで利用可能だ。

たとえば早めにチェックインして準備を整えたり、ゆっくりとチェックアウトしたりできるため、より余裕を持ったひと時を過ごせる。

また、100米ドル相当のクレジットは、ホテル内のレストランやスパなどで利用可能だ。

こうした特典は、ビジネス出張でもプライベート旅行でも活用可能。

一流ホテルでの滞在をより贅沢にできる、プラチナカードならではの優待といえる。

付帯保険|1億円の海外旅行傷害保険をはじめ多数の保険が付帯

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、充実した保険サービスが無料で付帯される。

特に旅行傷害保険は最高1億円と、プラチナカードならではの手厚い補償内容だ。

主な付帯保険は以下のとおり。

- 海外旅行傷害保険

最高1億円(海外旅行中のケガや病気、盗難などを補償) - 国内旅行傷害保険

最高1億円(国内旅行中のケガや病気、盗難などを補償) - 国内・海外渡航便遅延保険

2万円(フライトや預けた荷物の遅延で発生した食事代や衣類の購入代金を補償) - ショッピング保険

年間300万円(カードで購入した品物の破損や盗難を90日間補償) - 犯罪被害傷害保険

1,000万円(第三者の故意による加害やひき逃げによる被害を補償)

カードで旅行代金や商品を決済するだけで、各種保険が自動的に適用される仕組みだ。

例えば、家族旅行で海外に行く場合、通常なら数千円かかる旅行保険の費用がかからない。

また、カードで購入した商品が破損や盗難に遭った場合も、最高300万円までの補償が受けられる。

また「家族特約」が付帯しており、配偶者や両親・子どもも補償対象となるため、家族での旅行も安心して楽しめるだろう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードはコスパ最強?!

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、年会費22,000円(税込)に見合った充実の特典とサービスを提供している。

プラチナカードとしては比較的リーズナブルな年会費設定で、賢く活用すれば十分に元を取れるだろう。

以下で、このカードの価値を詳しく解説する。

年会費は22,000円(税込)でプラチナカードとしてはかなり安い

プラチナカードの中でも、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは比較的お手頃な年会費設定となっている。

他社のプラチナカードと年会費を比べてみよう。

- 三井住友カード プラチナ

55,000円(税込) - 三井住友カード プラチナプリファード

33,000円(税込) - JALカード プラチナ

34,100円(税込) - JCBプラチナ

27,500円(税込) - 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

22,000円(税込) - TRUST CLUB プラチナマスターカード

3,300円(税込)

より年会費が安いプラチナカードも存在はするが、本カードは年会費と付帯保険・特典のバランスが取れている。

「年会費で損をするかも」と悩んでいる人も、本カードならそこまで心配はいらないだろう。

セブンイレブンなど使いやすい店舗のポイントはなんと最大15倍!

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは基本のポイント還元率は0.5%と高くはない。

しかし、対象店舗では条件達成により最大15%という破格の還元率となる。

対象店舗におけるポイント還元率の内訳は以下のとおりだ。

- 全員に5.5%還元(基本ポイント0.5%を含む)

- 楽Pay(自動リボ)登録または分割払い・カードローン・リボ払いのいずれか1万円以上の利用で+5.0%

- 月々のショッピング利用額に応じて+1.5%※1

- 携帯または電気の料金支払いで+0.5%

- スマホでの支払いで+0.5%※2

- MUFGカードアプリのログインで+0.5%

- 2~6の条件を4つ以上達成で+1.5%

- 月3万円以上で0.5%/月5万円以上で1.0%/月10万円以上で1.5%

- タッチ決済または「Apple Store・Google Playストア」の利用が対象。ただし、本カードにはタッチ決済機能がないため、Apple Store・Google Playストアでの支払いが必要

カードローン・リボ払いなど手数料がかかる項目は達成が難しいかもしれない。

しかし、それを除いても10%還元までは簡単に達成できるだろう。

10%還元の場合、3万円の対象店舗利用で3,000ものポイントが返ってくる計算だ。

そして、対象店舗には以下のような人気店が含まれている。

| コンビニ | セブンイレブン |

|---|---|

| 自販機 | コカ・コーラ |

| 飲食店 | スシロー ピザハット 松屋 松のや マイカリー食堂 |

| スーパー | 東武ストア ヤマナカ フランテロゼ フランテ |

特にセブンイレブンやローソンのようなコンビニ、松屋のような飲食店は、よく利用する人が多いのではないだろうか。

普段の買い物で自然とポイントが貯まる仕組みで、手軽に年会費以上の価値を引き出せる設計となっているのが魅力だ。

家族カードが1人無料!しかも「プライオリティ・パス」は家族も対象

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、家族が使える「家族カード」を1人分無料で発行できる。

2人目以降は年間3,300円(税込)となるものの、プラチナカードの充実した特典を家族で共有できるメリットは大きい。

家族カードでも本会員と同様に、以下のような付帯特典やサービスが利用可能だ。

- プライオリティ・パスによる空港ラウンジの利用

- コンシェルジュサービスの利用

- 旅行傷害保険(家族特約)

- 最大15%のポイント還元特典

例えば、夫婦でそれぞれ出張がある場合も「プライオリティ・パス」で別々に空港ラウンジを利用できる。

前述のとおり「プライオリティ・パス」の年会費は約70,000円。2人分だと約140,000円だ。

旅行や出張の多い夫婦なら、これだけで年会費を差し引いても118,000円相当の得をすることになる。

なお、家族カードの対象は配偶者、両親、子どもまで幅広い。独身の人でも、両親の家族カードを作れば家族でおトクに使えるのがポイントだ。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードにデメリットはある?

プラチナカードとしては手頃な年会費で、充実した特典を備える三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード。

しかし、いくつかのデメリットも存在する。

- 国際ブランドが「アメリカン・エキスプレス」しか選べない

- 「Apple Pay」などのスマホ決済に対応していない

- 電子マネーチャージでポイントが貯まらない

ここからは、それぞれのデメリットについて詳しく解説していく。

年会費を払ってから後悔しないように、メリットだけでなくデメリットも押さえておこう。

国際ブランドが「アメリカン・エキスプレス(アメックス)」しか選べない

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、国際ブランドが「アメリカン・エキスプレス(アメックス)」専用となっている。

アメックスはVISAやMastercardと比べると、海外での利用可能店舗が限られる場合がある。

ヨーロッパの個人商店やアジアの屋台など、一部の国や小規模な店舗では利用できないケースも少なくない。

そのため、海外旅行や出張が多い人は、VISAやMastercardの別カードとの併用も検討したほうがよいだろう。

なお、アメックスは大手国際ブランド「JCB」とのパートナー契約を結んでいる。

JCBは日本産のブランドのため、アメックスの本カードも国内利用で困ることはめったにないだろう。

「Apple Pay」などのスマホ決済に対応していない

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、Apple PayやGoogle Payなど、すべてのスマホ決済サービスに対応していない。

スマホ決済が一般的となりつつある現代、この点は大きなデメリットといえる。

また、対象店舗での還元率アップの条件の1つ「スマホでの支払いで+0.5%」は、スマホ決済が使えないため、App StoreやGoogle Playでの支払いによる達成が必要だ。

普段スマートフォンのアプリ課金をしない人には、この条件達成のハードルが高くなるかもしれない。

電子マネーチャージでポイントが貯まらない

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、電子マネーへのチャージについてポイントが付与されない。

交通系ICカードやバーコード決済のチャージが多い人は、このデメリットは無視できないだろう。

ポイント対象外となる電子マネーチャージの取引は以下のとおりだ。

- 楽天Edy

- モバイルSuica

- SMART ICOCA

- モバイルICOCA

- nanacoクレジット

- au Pay

- auかんたん決済 au WALLET

- ウェブマネー

- JAL Pay

au Payなどの取引は、単純にクレジットカード払いに切り替えれば済む話かもしれない。

しかし通勤・通学で交通系ICカードを利用する人は、別のカードとの併用を考えたほうがよいだろう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード利用者の口コミ・評判

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、実際の利用者からさまざまな評価が寄せられている。

プライオリティ・パスの利便性やコンシェルジュサービスを評価する声が多い一方で、近年のサービス改悪を懸念する声もあるようだ。

良い口コミと悪い口コミに分けて詳しく見ていこう。

良い評判・口コミ

高いステータス性や充実した特典、使い勝手の良さを評価する声が目立つ。

具体的な口コミを見ていこう。

プラチナカードなのに年会費が安い

年会費22,000円という価格設定は、充実した特典内容に比べて手頃と評価する声が多い。

MUFGプラチナカード…作っちゃいました😂

出典:X

年会費22000円で家族カード1人無料、それぞれプライオリティパス付き、コンシェルジュ、グルメ、空港ラウンジ、旅行保険、その他諸々の特典はメインで使うにも十分事足りる👌

出典:X

20,000円台前半で持てるプラチナカードはそう多くはない。

しかし、プライオリティ・パスやコンシェルジュサービス、充実した保険など、プラチナカードとしては十分なサービスが付帯している。

比較的リーズナブルな年会費で、これだけのサービスを利用できる点が支持を集めているようだ。

家族も含めたプライオリティ・パス無料が嬉しい

家族カードを活用することで、複数人での空港ラウンジ利用が可能になると好評だ。

年に数回以上空港を利用する方にとっては、容易な審査で、プライオリティーパスを申し込むことができ、ラウンジ利用できる点は大きな魅力ではないでしょうか。

出典:みん評

我が家では家族カードも一枚(無料サービス内)で申し込むことで、家族2人分無料でラウンジ利用させてもらっています。

出典:みん評

プライオリティ・パスは通常年会費約70,000円のサービスだが、このカードなら家族カード(1枚目無料)の保有者も追加料金なしで利用できる。

つまり、2人分のプライオリティ・パス(通常約14万円相当)が、カードの年会費22,000円だけで手に入るわけだ。

特に、頻繁に家族旅行に行きたい人にとっては、年会費をはるかに超える価値のある特典だろう。

ラウンジ無料利用で旅行が快適

空港での待ち時間を快適に過ごせる点が、多くの利用者から支持されているようだ。

先日、海外旅行にて利用させて頂きました!その際、飛行機を現地の空港で何時間も待つという機会がありまして、その時間を空港の待機ロビーで過ごそうと思ったのですが、どこか落ち着かない気分だったのをよく覚えています。そこで、ラウンジ利用があった事を思い出し即座に向かいました。無料で飲み物を飲みつつネットサーフィンに興じていると、あっという間に時間が過ぎてしまいました。

出典:みん評

プライオリティ・パスは世界1,400以上の空港ラウンジで利用可能で、Wi-Fiや電源ドリンクなどのサービスを無料で受けられる。

普通の待合室にはない快適な環境で、仕事や休息の時間を過ごせるのが魅力だ。

ストレスフリーに旅行を楽しみたい人は、これだけでも大きなメリットを感じられるだろう。

充実の付帯保険がありがたい

海外旅行傷害保険が自動付帯される点を評価する声が多い。別途保険に加入する手間や費用が省けるメリットは大きいようだ。

頻繁に飛行機に乗る人には自信をもっておすすめできますし、支払った年会費もすぐに回収が可能です。また、海外に行く際保険に加入していなくてもカードに保険が勝手についてくるので手間も省けて便利です。

出典:みん評

最高1億円の補償額に加え家族特約も付帯されており、通常なら1回の海外旅行で1人あたり数千円かかる保険料が不要。

補償金額も充実しているため、別途保険に入る必要性はほぼないだろう。

年に数回の海外旅行をする人なら、この特典だけでも年会費の元が取れる計算だ。

コンシェルジュサービスが便利

24時間365日対応のコンシェルジュサービスは、実際の利用者からも高い評価を得ている。

レストランの予約からチケットの手配まで、幅広いリクエストに対応してくれる点が好評だ。

一番興味があったのがコンシェルジュサービスで、レストランの予約や航空券やホテルの手配など様々なサービスを行ってくれるという前評判を聞いていたので、カードが届いたら早速使ってみました。自分で予約する手間を省けるのでとても便利です。

出典:みん評

特筆すべきは、24時間365日対応してくれるコンシェルジュのサービスです。私がどうしても見たかったサッカー観戦のチケットを手配してくれました。何コールも待たされるわけでもなく、電話口のコンシェルジュも丁寧に対応してくれて、まるで本物の執事がいるかのようだったので、とても心強かったです。

出典:みん評

チケット手配や予約代行など、自分で行うと手間のかかる作業を代行してくれる便利さに加え、コンシェルジュの対応の丁寧さも評価されている。

時間に追われるビジネスパーソンや、はじめての海外旅行で不安を抱えている人にとって、心強いサポート役となるはずだ。

高いステータスをアピールできる

カードデザインの上品さと、それがもたらすステータス性の高さを評価する声も多い。

特にビジネスシーンでの利用時に、相手への印象が良いとの声が寄せられている。

デザインも上品で、さり気なく取り出して使う際に、時に一目置いてくださるような相手の反応も心地良く、自身のステータスをアップしてくれるカードです。お得感をズラリと並べてメリットだとうたうカードとは一線を画す、実用性に富んだ大人のカードだと思います。

出典:みん評

見た目で分かるプラチナカードのステータスは、ビジネスの場面でさりげなく信用力をアピールできる。

接待や商談など重要なシーンでの支払いに使えば、相手にプラスの印象を与えられるだろう。

しかも、この高いステータスが年会費22,000円(税込)とリーズナブルに得られるのも本カードの魅力だ。

悪い評判・口コミ

充実した特典が魅力のカードである一方で、サポート体制や近年のサービス改悪を指摘する声も見られる。

主な不満の声を見ていこう。

サポート体制がいまいち

カード会社への問い合わせ対応の改善を求める声が目立った。

使っていない請求があがってきたのでMUFGに電話連絡するも調査に2~3週間かかると回答される。

出典:みん評

調査の進捗状況など今後の連絡はe-mailでお願いしますと言ってもMUFGではe-mailによる回答はできませんと言われる。その後1週間MUFGから電話連絡含め一切の音沙汰無し。

出典:みん評

Eメールでの回答ができないなど時代に即していない対応は、利用者の利便性を損ねている。

プラチナカードという高いグレードを考えると、より柔軟な対応が求められるところだ。

コールセンターの営業時間が短い

以前24時間年中無休だったコールセンターが、9:00-17:00の営業時間に変更されたことへの不満の声が多い。

【悲報】MUFGプラチナアメックス、コールセンターが24時間年中無休から9:00-17:00に変更……。プラチナカードでコールセンターの質を下げるのは本当に悪手だと思う(プロパーアメプラを解約した理由の一つもそれ)。

出典:X

プラチナデスクの24×7対応終了で9時〜17時対応に変更とかアホか。そー言うプラチナとしての基本的なサービス終了させるなよ😤 クレカはその時間だけ使うわけじゃねーわ。そもそも海外の昼は日本の夜やで。

出典:X

プラチナカードの利用者は、海外出張や旅行も多いため、24時間対応のサポートは重要なサービスのひとつ。

営業時間の短縮は、カードの価値を大きく下げかねない変更といえるだろう。

特に日本との時差が大きい地域への出張が多い人は、24時間サポートがある別のカードも検討したほうがよいかもしれない。

ときどきサービスの改悪がある

手荷物宅配サービスの有料化や、プライオリティ・パスのレストラン利用廃止など、徐々にサービスが縮小されていることを懸念する声が見られる。

JAL AMEX プラチナカードから、MUFGからメール来た…

出典:X

手荷物空港宅配サービスも有料になるのか…

出典:X

カード会社も大変なんだな。

出典:X

MUFGプラチナのプライオリティパス、飲食店舗(ぼてじゅうとか)使えない改悪来た。

出典:X

飲食店舗コスト増が原因って理由が正直に書いてあるのは好感が持てる。

出典:X

家族カード発行前提だと一番単価安いカードだったからしょうがないね。

出典:X

プラチナカードの年会費22,000円(税込)は決して安くない。

その金額に見合ったサービスを期待する声が多い一方で、昨今の不景気により維持が難しいものも出てきているようだ。

「プライオリティ・パス」の付帯など、今でも年会費以上の価値は十分に得られるが、少しずつサービスの縮小があり得ることは知っておこう。

基本のポイント還元がイマイチ

充実した付帯サービスの一方で、0.5%相当という基本還元率の低さを指摘する声も少なくない。

家族カードも全員プライオリティパス付きます 航空機遅延補償 国内自動付帯です つまりマイルの特典航空券の飛行機でも(クレジットカードでの支払いがなくても)4時間遅延したら、1人10000円のお食事代出ます。

出典:X

デメリットポイントがあまり貯まらず 貯まっても使い道が少ない。

出典:X

MUFGプラチナの場合、カード決済を別カードで行っていても保険適用される点が素晴らしいね。旅行好きマンなので、旅行保険は嬉しい。

出典:X

デメリットとしては、ポイント効率がガチでカスなので、サブカードとしての運用やな。

出典:X

保険を含めた付帯サービスは高く評価されているものの、日常的な買い物でのポイント還元では物足りなさを感じる利用者が多いようだ。

買い物メインの用途では、より還元率の高い別のカードとの併用を考えたほうがよいかもしれない。

本カードは「旅行・出張用のサブカード」として検討するのもよいだろう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの審査は厳しい?

プラチナカードというと、一般的に審査が厳しいというイメージがある。

しかし、本カードは他社のプラチナカードと比較すると、比較的審査が通りやすいと言われている1枚だ。

審査の傾向や具体的な審査基準を見ていこう。

プラチナカードにしては審査が緩め|年収200~300万円でも持てる可能性あり

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、プラチナカードにしては審査が緩めとなっているようだ。

これは、本カードの最低利用額上限が「50万円~」と低めに設定されているのが要因と考えられる。

クレジットカードは利用額の条件が大きいほど、より高い年収が必要になる。

つまり、最低利用額上限が低めの本カードを作るのに、そこまで高い年収は必要とされない。

ただし、実際には年齢や職業、他社カードの利用履歴など、総合的な審査が行われるため、年収が高くても審査に通らないケースもある。

以下で、主な審査基準を見ていこう。

審査基準|審査で見られるポイントは?

三菱UFJニコスでは具体的な審査基準を公開していないが、一般的に以下の3つのポイントが重視されると考えられる。

- クレジットヒストリー・信用情報

- 年収

- 勤務先・勤続年数

審査申し込みの前に、それぞれの項目をチェックしておこう。

審査基準①クレジットヒストリー(信用情報)

もっとも重視されるのが、過去のクレジットカードの利用履歴(クレジットヒストリー)だ。

主に以下のような点がチェックされる。

- 他社カードの支払い遅延がないか

- 過去に債務整理などの経験がないか

- クレジットカードの利用実績があるか

特に注意が必要なのは、延滞などの事故歴がある場合と、まったくクレジットカードの利用実績がない場合だ。

延滞などの金融事故がありクレジットヒストリーに傷がついていると、一定の年数(事故の内容によるが、5年前後)はクレジットカードの発行ができない。

信用情報は各社で記録・共有されており、他社での延滞や債務整理の履歴などがあれば、必ず申し込んだカード会社にも知られてしまう。

またクレジットカードの利用経験がないと、カード会社からすれば支払い能力や利用傾向を判断できず審査に通りづらくなる。

そのため、プラチナカードの申し込みを考えている人は、まず一般カードで利用実績を積むのがおすすめだ。

審査基準②年収

クレジットカードの利用可能枠(利用限度額)は「支払可能見込額」を基準に設定される。

この支払可能見込額を算出する計算式は以下のとおりだ。

- 年収

世帯の収入全体(給与所得に加え、年金収入や不動産収入なども含む) - 年間請求予定額

現在利用中の他社クレジットカードやローンの年間支払額 - 生活維持費

世帯人数と住居費用に応じて定められている基準額(単身・家賃なしなら90万円など)

例えば年収150万円の単身者で、他の借入がなく家賃支払いもない場合、支払可能見込額は(150万円-0円-90万円)×0.9=54万円。

本カードの最低利用可能枠である「50万円」を超えるため、計算上は審査に通る可能性があるわけだ。

一般的なプラチナカードは利用可能枠が100万円以上に設定されることが多く、より高い年収が求められる傾向がある。

しかし、本カードは比較的低めの年収でも保有できるかもしれない。

「年収に不安があるけど、プラチナカードを持ちたい……」という人は試しに申し込んでみるとよいだろう。

審査基準③勤務先・勤続年数

勤務先や勤続年数は、カード会社にとって申込者の収入の安定性を判断する要素だ。

一般的に以下のような条件であれば、審査で有利にはたらくだろう。

- 上場企業や公務員など勤務先が安定している

- 正社員として勤務している

- 勤続年数が3年以上ある

一方、勤続年数が短い場合や、フリーランス・個人事業主、パート・アルバイトの場合は、審査における評価が下がってしまう。

以下のような対策を取ることで審査に通りやすくなるだろう。

- キャッシングなどの借入をすべて返済する

- まずは一般カードで利用実績(クレジットヒストリー)を積む

勤続年数が短くても、他の面で信用力をアピールできれば審査に通る可能性は十分にある。

試しに審査を申し込んでみて、ダメなら一般カードの利用実績を積むことからはじめてみよう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの入会キャンペーン実施中!

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、新規入会で最大15,000円相当のポイントプレゼントを受け取れる、お得なキャンペーンを実施中だ。

キャンペーンの詳しい情報や、申し込み条件・申し込みの流れを順にチェックしていこう。

入会&利用で最大15,000円相当のポイントプレゼント!

最大15,000円相当のポイントをもらうための条件は以下の2つだ。

- MUFGカードアプリにログイン

- 入会日から2ヶ月後末日までにショッピング利用

獲得できるポイント数は利用金額に応じて変動する。

| 利用金額 | 獲得ポイント |

|---|---|

| 1円以上~3万円未満 | 200ポイント(1,000円相当) |

| 3万円以上~10万円未満 | 600ポイント(3,000円相当) |

| 10万円以上 | 3,000ポイント(15,000円相当) |

プレゼント期間は入会日から4ヶ月後の月末まで。

早めに条件を達成して、プラチナカードならではのお得な特典を手に入れよう。

申し込み条件と申し込みに必要なもの

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの申し込みは、本人または配偶者に安定した収入があり、30歳以上であることが条件だ。

また、過去に重大な延滞などの事故歴がないことも必要となる。

申し込み時には以下の本人確認書類のいずれかを用意しよう。

- 運転免許証

- パスポート(顔写真付きのものに限る)

- マイナンバーカード

また、引き落とし口座の情報も必要だ。

キャッシュカードや通帳を用意して、口座情報をすぐに入力できるようにしておこう。

インターネットで申し込みする流れ

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、24時間いつでも可能で、スマートフォンやパソコンから申し込みが可能だ。

以下の5ステップで簡単にオンライン申し込みが完了する。

- カード詳細ページの「お申込みはこちら」ボタンを押す

- 会員規約などへの同意

各規約を確認し「同意・申し込む」を押す - お客さま情報の入力

氏名や住所、勤務先、引き落とし口座などの必要事項を入力する - 申し込み完了

受付完了メールが届く - 審査・カード発行

最短3営業日で審査結果がメールで通知され、カードが発行される - カードお届け

申し込みから約1~2週間程度でカードが到着

年会費無料の家族カードも同時に申し込めるので、家族での共有を考えている場合は忘れずに申し込もう。

カードが到着したら、すぐに利用を始められる。

手軽なオンライン申し込みで、15,000円相当のポイントをもらいながらおトクにプラチナカードライフをスタートしよう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードで生活をグレードアップ!

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、年会費22,000円(税込)の三菱UFJニコスが発行するプレミアムカードだ。

アメリカン・エキスプレスの国際ブランドを採用し、基本のポイント還元率は0.5%となっている。

家族カードは1枚目が無料で発行でき、プライオリティ・パスやコンシェルジュサービスなどの上質な特典を家族でも共有できるのが特徴だ。

本カードのメリット・デメリットは以下のとおり。

| メリット |

|---|

| プライオリティ・パスが無料で付帯 24時間365日のコンシェルジュサービスが利用可能 高級レストラン2名以上の予約で1名分無料 国内外の高級ホテルで優待 最高1億円の旅行傷害保険をはじめ付帯保険が充実 プラチナカードとしては安価な年会費22,000円(税込) 対象店舗で最大15%のポイント還元 |

| デメリット |

|---|

| 国際ブランドがアメックスのみ スマホ決済に非対応 電子マネーチャージでポイント付与なし |

上質な特典とサービスを備えながら、比較的リーズナブルな年会費設定のプラチナカード。

旅行やレジャーを楽しみたい人、ステータスのあるカードをお探しの人は申し込んでみてはいかがだろうか。

オンラインなら最短5ステップで申し込みが完了し、約1~2週間でカードが届く。

今なら新規入会キャンペーンを実施中で、最大15,000円相当のポイントがプレゼントされるので、このチャンスを逃さず申し込もう。

は最大5000ポイント進呈の新規入会キャンペーン実施中!【2025年11月最新】-300x158.jpg)