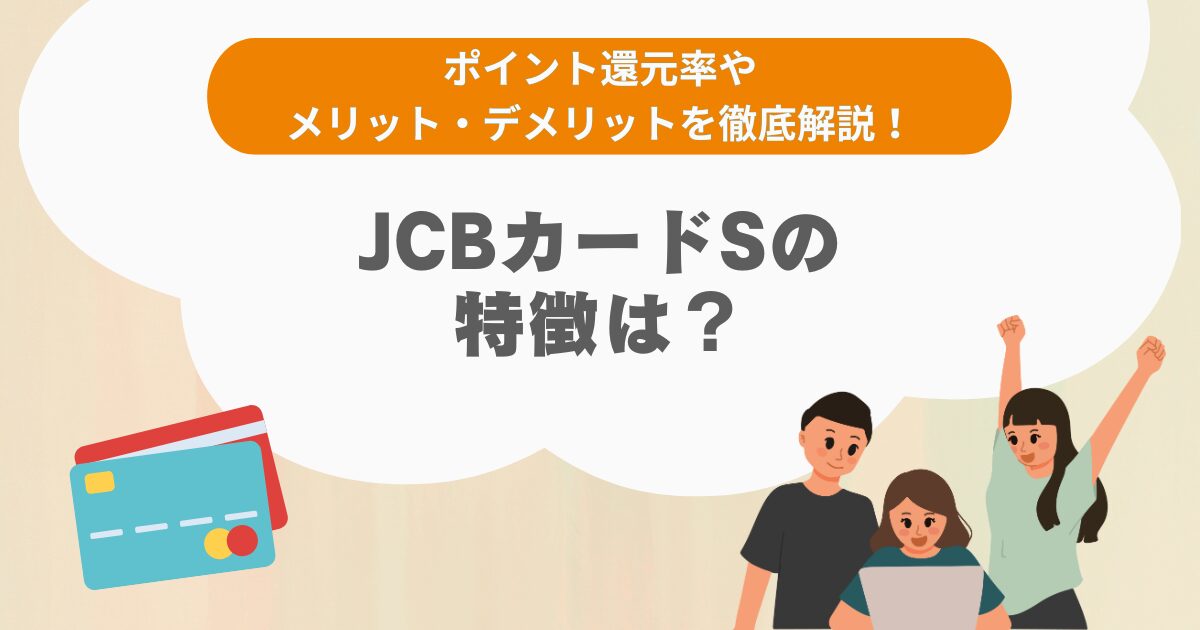

- JCBカード Sがどんなカードか教えてほしい

- JCBカード Sのメリット・デメリットが知りたい

- JCBカードS利用者の評判・口コミが知りたい

クレジットカードの選び方に悩む人は多い。

年会費が安くて還元率の高いカードを探している人、付帯サービスが充実したカードを求めている人など、ニーズはさまざまだ。

JCBカード Sは年会費永年無料ながら、最大10%のポイント還元や国内外20万か所以上の優待施設が利用できる、充実の特典を備えている。

本記事ではJCBカード Sの基本情報から、具体的なメリット・デメリット、弊社で独自収集した利用者の口コミまで詳しく解説する。

また、同じくJCBが提供する「JCBカード W」や「JCBゴールド」とも比較するので、あなたにどのカードが合っているか分かるだろう。

この記事を読めばJCBカードを最大限活用し、毎日のお買い物やレジャーをよりお得に楽しめるようになるはずだ。

JCBカード Sってどんなカード?基本情報とは

| 申込条件 | 原則として18歳以上で、ご本人または配偶者に安定継続収入のある方※1 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 0.50%~10.00%※2 |

| 国際ブランド | JCB |

| 対応電子マネー | QUICPay GooglePay ApplePay |

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピングガード保険(海外のみ) JCBスマートフォン保険(利用付帯)※3 |

| 即日発行 | 可 |

| 発行スピード | 最短5分※4 |

- 高校生除く

- 還元率は交換商品により異なります。

- 以下の条件を満たしている事が必要です。・対象のJCBカード本会員が所有するスマートフォンであること。・保険事故発生時点で、購入後24ヵ月以内(JCBザ・クラス会員様は36ヵ月以内)のスマートフォンであること。・事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続でJCBカード本会員の方が支払っていること

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBカード Sは、年会費永年無料でありながら充実した特典を備えた、JCBの新しいスタンダードカードだ。

ポイント還元率は「そこそこ」といったところだが、レジャーや宿泊に使える特典が豊富にある。

また、2025年7月1日(火)~2025年9月30日(火)までの期間限定で新規入会キャンペーンを実施中だ。

カード入会月の翌々月15日までにMyJCBアプリへログインの上、対象の利用先でカードを利用すると、ご利用合計金額の20%、最大18,000円のキャッシュバックが受け取れる。

同期間内には、これ以外にも「家族カード入会&利用で最大4,000円キャッシュバック」「Sカード限定 年間のカード利用に応じてキャッシュバック」などのキャンペーンも実施しており、これらを組み合わせるとさらにお得だ。

この機会にカードを発行して、試しに使ってみるのもよいだろう。

JCBカード Sのメリットは?

JCBカード Sには、スタンダードカードながら充実したメリットがある。

- 年会費が永年無料!家族カードも無料で作れる

- 「JCBカードS優待クラブオフ」で国内外20万か所以上の割引サービスが使える

- JCBスターメンバーズでポイントが最大2倍になる

- コンビニやスマホ決済で最大10%の高還元率が実現する

- スマートフォン保険など付帯保険が充実している

- 最短5分でカードの利用を始められる

- 入会キャンペーンで最大27,000円相当のキャッシュバック

日常的な買い物からレジャーまで、さまざまなシーンでおトクに活用できるカードだ。

詳しいメリットを見ていこう。

※掲載されている優待内容については、予告なく変更となる場合がございます。

年会費が永年無料!家族カードも無料で作れる

JCBカード Sの最大のメリットの1つが、年会費が永年無料な点だ。

近年、多くのクレジットカードで年会費の有料化が進む中、本カードは家族カードも永年無料で発行できる。

家族でカードを共有することで、買い物は別々でも支払いや還元ポイントを1つのカードにまとめられる。

ポイントがどんどん貯まるうえ、家計管理もしやすくなるだろう。

さらに、現在は家族カード発行で最大4,000円のキャッシュバックが受け取れるキャンペーンを実施中だ。

完全無料でポイントをゲットして、欲しいモノを買うのに充ててはいかがだろうか。

「JCBカードS優待クラブオフ」で国内外20万か所以上の割引サービスが使える

「JCBカード S優待クラブオフ」が付帯し、国内外のさまざまな施設で最大80%OFFの優待特典を受けられる。

対象となる施設の例は以下のとおりだ。

- TOHOシネマズ

映画鑑賞券が500円引き - 横浜・八景島シーパラダイス

大人・高校生以上が500円引き - PIZZA-LA

4,000円以上のご注文で500円引き

グルメ、レジャー、エンタメなどさまざまな割引・サービスを、会員専用サイトからいつでも利用できる。

しかも、会員本人が同行できない場合も、配偶者や2親等以内の同居家族を代表者として優待利用が可能だ。

レジャーや外食に活用すれば、より一層おトクに楽しめるだろう。

JCBスターメンバーズでポイントが最大2倍になる

JCBスターメンバーズは、年間利用額に応じて自動的に次年のポイント倍率が上がっていくポイントプログラムだ。

年間利用額と還元率の関係は以下のとおり。

- 年間利用額30万円以上:1.1倍

- 年間利用額50万円以上:1.2倍

- 年間利用額100万円以上:1.5倍

- 年間利用額300万円以上:2倍

日々の買い物をJCBカード Sに集中させることで、翌年のポイント還元率を着実に引き上げられる。

公共料金や光熱費などの支払いもまとめれば、年間利用額100万円までは比較的簡単に到達できるだろう。

スタバやセブンイレブンで最大10%の高還元率が実現する

基本のポイント還元率は0.5%と決して高い水準ではない。

ただし、以下のようなパートナー店での利用で、最大10%※1の高還元率を実現できる。

- スターバックスコーヒー:20倍(10%)

- セブンイレブン:3倍(1.5%)

- Amazon:3倍(1.5%)

セブンイレブンやAmazonのような、日常的に利用しがちな店舗が対象となっているのがメリット。

また、スタバで420円(税込)のコーヒーを飲むのが日課になっている人なら、月に約1,200円相当のポイントが貯まる。

貯まったポイントは電子マネーへのチャージや人気ギフト券への交換など、さまざまな使い道で活用可能だ。

普段の買い物をこのカードに切り替えれば、着実にポイントを貯められるだろう。

- 還元率は交換商品により異なります

スマートフォン保険など付帯保険が充実している

JCBカード Sは充実した保険・補償サービスも備えている。

特に、最高30,000円までのスマートフォン保険が自動付帯する点は、他のカードにはない特徴だ。

付帯保険の内容は以下のとおり。

- スマートフォン保険

年間最高3万円まで補償(1事故につき自己負担額1万円) - 海外旅行傷害保険

最高2,000万円 - ショッピング保険

年間最高100万円

誤ってスマートフォンを落とし画面が割れてしまっても、このカードの保険で自己負担は1万円で済む。

スマートフォンを手放せない現代人にとって、心強い補償となるだろう。

最短5分でカードの利用を始められる

JCBカード Sはカード番号即時発行(モバ即)を申し込んだ場合、最短5分でカード番号が発行される。

プラスチックカードが届く前でも「MyJCBアプリ」でカード番号を登録すれば、すぐにオンラインショッピングやタッチ決済が利用可能だ。

急な買い物や支払いが必要な時でも、すぐにカードが使えるため安心。

また、財布にカードを入れる必要がなく、中身もスッキリするだろう。

なお、カード番号即時発行の具体的な手順は、後述の「カード番号即時発行の流れ」で詳しく解説する。

※モバ即の入会条件

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

入会キャンペーンで最大27,000円相当のキャッシュバック

現在、JCBカード Sでは2025年7月1日(火)~2025年9月30日(火)の期間限定で豪華な新規入会キャンペーンを実施中だ。

- MyJCBアプリへログイン&対象の利用先でカード利用で最大18,000円キャッシュバック

(利用金額の20%) - 家族カード入会&利用で最大4,000円キャッシュバック

家族カード1枚につき2,000円、2名様の家族カードまで - 【カードS限定】年間のカード利用に応じてキャッシュバック

70万円以上の利用で2,000円、100万円以上の利用で5,000円

年会費永年無料のカードで27,000円相当を超えるキャッシュバックが受け取れるキャンペーンは、なかなかない機会だ。

新規入会を検討している人は、9月30日までのキャンペーン期間中に申し込もう。

JCBカード Sのデメリットは?

充実のサービスでメリットの多いJCBカード Sだが、いくつかデメリットもある。

- 基本ポイント還元率は0.5%相当と低め

- 国際ブランドが「JCB」しか選べない

- 「国内旅行傷害保険」が付帯しない

これらのデメリットも詳しく確認して、カードを利用すべきか判断しよう。

基本ポイント還元率は0.5%相当と低め

JCBカード Sの基本ポイント還元率は0.5%と、他社の一般カードと比較しても決して高くない。

例えば同じ年会費無料でも、「楽天カード」や「PayPayカード」は1.0%の還元率となっている。

確かに、スターバックスでの20倍(10%)還元やセブンイレブンでの3倍(1.5%)還元など、特定店舗での高還元率は魅力的だ。

しかし、それ以外の一般加盟店での買い物では還元率は0.5%にとどまる。

対象外のスーパーやコンビニでの買い物が多い人は、物足りなさを感じるかもしれない。

国際ブランドが「JCB」しか選べない

JCBカード SはJCBブランドのみの展開で、VISAやMastercardは選択できない。

海外でのカード利用時、特にヨーロッパやアメリカなどではJCBの利用可能な店舗が限られる場合もある。

Apple PayやGoogle Payなどの「電子マネー決済」は世界中で利用できるものの、カードで支払う必要がある場合は注意が必要だ。

海外旅行や海外出張が多い人は「三井住友カード(NL)」のような、VISA・Mastercardブランドのカードとの併用を検討した方がよいかもしれない。

「国内旅行傷害保険」が付帯しない

JCBカード Sには海外旅行傷害保険(利用付帯・最高2,000万円)は付帯するものの、国内旅行傷害保険は付帯していない。

国内旅行や出張が多く保険をかけたい人は、別途加入の必要があるため注意が必要だ。

なお、海外旅行保険についても、一般カードの標準的な補償金額といえる。

より充実した補償を求めるなら、「JCBゴールド」など上位クラスのカードも検討するとよいだろう。

JCBカード Sの評判・口コミ

JCBカード Sは、年会費永年無料ながら充実した特典を備えたカードとして、多くの利用者から評価されている。

一方で、還元率の低さなどマイナス面を指摘する声も見られた。

ここでは、弊社が独自に収集した実際の利用者の声、およびSNSなどの口コミを紹介していこう。

良い評判・口コミ

JCBカード Sの良い評判として多く挙げられているのは以下の6つだ。

- 年会費無料で持ちやすい

- ポイントが貯まりやすい

- ほかのカードにはない「スマホ保険」が嬉しい

- 大手企業発行の安心感がある

- 「クラブオフ」の優待がおトク

- アプリが使いやすい

具体的な口コミとともに見ていこう。

年会費無料で持ちやすい

年会費永年無料という点は、多くの利用者から高く評価されている。

特に、家族カードやETCカードまで無料で発行できる点は、家計の負担を増やさずにカードの恩恵を受けられると好評だ。

30代女性

30代女性年会費が永年無料で、クラブオフの優待が受けられるため、外食や旅行のときに重宝している。レストランやホテルの割引を受けられたり、プレゼントに応募できたりと、日常でも使いやすい特典が多いのも魅力。海外旅行保険が付帯するのも便利。

年会費永年無料であり、家族カードやETCカードも無料で持つことができることがメリットです。私にとってETC無料というのはありがたいです。

年会費無料でありながら充実した特典が使えるJCBカード Sは、コストパフォーマンスの高さが支持されている。

初めてクレジットカードを持つ人でも、気軽に申し込んで特典を活用可能だ。

クレジットカードデビューにぴったりの1枚といえるだろう。

ポイントが貯まりやすい

パートナー店での高還元率が、多くの利用者から評価されている。

特にセブンイレブンでの3倍(1.5%)還元など、日常的によく利用する店舗での高還元率に満足の声が多い。

年会費無料で付帯サービスも充実しており、普段使いに便利です。ポイントが貯まりやすく、交換先も豊富なので、ポイントの使い道に困ることもありません。

普段使いの店舗で高還元率が実現できる点が、JCBカード Sの大きな魅力といえる。

コンビニやカフェなど、日常的な利用シーンで効率的にポイントを貯められるため、カード初心者でも無理なく家計を節約できるだろう。

ほかのカードにはない「スマホ保険」が嬉しい

一般カードでは珍しい、スマホ保険の自動付帯を評価する声が目立つ。

スマホ保険(3万円まで)が付帯する。 (中略)このカードで通信費まで支払うことを検討しているのならおススメ。

スマートフォンの保険があるので安心感がある。利用することによりポイント還元率を上げていけるのも良いポイントです。

スマ-トフォンの画面修理には数万円かかることも多いため、自己負担が1万円で済むこの保険は実用的な価値がある。

常にスマートフォンを手放せない現代のライフスタイルにマッチした補償といえる。

すぐに発行できる

オンライン申し込みの手軽さと審査のスピードを評価する声が多い。

カード番号が最短5分で発行される点は、急いでカードを使いたい人から好評だ。

ウェブから手続きしました。条件を満たせば申し込みから最短5分でカード発行とのことで、自分の場合は申し込み後1分で合格メールが届きました。その後、カードは5日程度で簡易書留で届いています。

Apple PayやGoogle Payにも対応しているため、実物のカードが届く前からスマートフォン決済を利用できる。

急な支払いが必要になった場合でも、すぐにカードを使い始められる点は大きな魅力だろう。

また、申し込み時にブラウザが落ちたり入力を中断したりした場合でも、「申し込み再開メール」から続きを入力できる機能は便利だ。

最初から全部入力し直す手間が省けるため、ストレスなく申し込める。

大手企業発行の安心感がある

JCB発行のカードであることへの信頼感を評価する声も多い。

日本で唯一の国際カードブランドを持つJCBは、1961年の設立以来60年以上の実績がある。

現在では、海外でも約4,300万店で利用できるまでに成長している企業だ。

このような実績ある企業のサービスとして、多くの利用者から支持を集めている。

大手企業なのでセキュリティには安心感がありますし、使い勝手もよさそうだから発行したのですが、想定通りのコストパフォーマンスだと思います。

JCBのプロパーカードであることから、厚い信頼を寄せています。

クレジットカードは日々の買い物や支払いに使う大切な決済手段だ。

国際ブランドの運営とカード発行を一貫して手がけるJCBなら、24時間365日のサポート体制や不正利用検知システムなどのセキュリティ面も充実している。

初めてクレジットカードを持つ人も、安心して利用をスタートできるだろう。

「クラブオフ」の優待がおトク

20万か所以上の優待特典が利用できる「クラブオフ」の充実したサービスは、多くの利用者から人気がある。

年会費が永年無料で、クラブオフの優待が受けられるため、外食や旅行のときに重宝している。レストランやホテルの割引が受けられたり、プレゼントに応募できたりと、日常でも使いやすい特典が多いのも魅力。海外旅行保険が付帯するのも便利。

レストランや映画、レジャー施設など、日常的に利用する機会の多い施設での割引は、大きな家計の節約になるだろう。

年会費無料のカードでこれだけの優待が使えるのは、他のカードにはなかなかないメリットといえる。

アプリが使いやすい

MyJCBアプリのシンプルな操作画面と機能性が、ユーザーから高い評価を得ているようだ。

アプリ・Webともに明細も見やすく全体的に使いやすいです。 これに関しては他のカード会社と比べても断トツだと思います。

明細の確認や各種手続きのほとんどがアプリで完結できる。

直感的な操作性と見やすいデザインで、日々のカード利用をストレスなく管理することが可能だ。

悪い評判・口コミ

JCBカード Sには、一般カードならではの制限や、不満に感じるポイントを指摘する声も見られる。

- ポイントが貯まりづらい

- クラブオフ優待を使わないと特段のメリットがない

具体的な口コミとともに確認していこう。

ポイントが貯まりづらい

基本還元率0.5%の低さを指摘する声が目立つ。

年会費無料の他社カードと比較した際の物足りなさを感じる利用者が多いようだ。

年会費無料で利用できるのが良いですが、通常時のポイント還元率が0.5%と低めになっている点は残念です。ただしAmazonやセブン-イレブン、それからスターバックスコーヒーなどよく利用するところではポイント還元率がアップするので、そこはメリットを感じます。

JCBカードは年会費が永年無料なのは良いのですが、ポイント還元率が0.5パーセントで低いのがデメリットです。

基本還元率の低さは多くの利用者が実感しているデメリット。

ただし、高還元対象のスターバックスやセブンイレブンをよく使う人は、思った以上にポイントが貯まっていく傾向がある。

一方で高還元の対象店舗をまったく使わない人は、他のカードを検討すべきかもしれない。

ポイントの使い道が分かりづらい

貯まったポイントの活用方法について、分かりにくさを感じる利用者が多い。

また、ポイントプログラムの仕組みや還元率の計算方法への戸惑いの声が目立つ。

個人的にOkiDokiポイントはシステムが複雑で分かりにくいです。 ポイントアップもいまいち倍率がよく分からず、結局どれぐらい貯まるのかが…。 交換先もレートも微妙ですが、対象店で利用すると意外とポイントは貯まってくれます。

JCBのOkiDokiポイントプログラムは、仕組みの複雑さがネックとなっているようだ。

しかし、MyJCBアプリを使えば、ポイント残高の確認や使い方の案内も簡単にチェックできる。

また、電子マネーへのチャージやギフト券への交換など実用的な使い道が多いため、慣れれば便利に活用できるだろう。

スマホアプリに慣れている人なら、そもそもデメリットに感じることはないかもしれない。

クラブオフ優待を使わないと特段のメリットがない

20万か所以上の優待特典を備えるクラブオフだが、実際に活用できないとカードの価値があまり感じられないという声もある。

会員であることで割引券が豊富な点はいいところですが、基本優待などをうまく使わないと普通のカードです。

旅行で有利な優待サービスは魅力的です。家族旅行では重宝します。 ポイント還元率はそれほど高くはないので個人利用はお勧めできません。

外食や旅行、レジャーなどで優待を使う予定がない場合は、基本還元率の高い他のカードも検討すべきだ。

ただし、無料で発行できる家族カードもクラブオフの優待対象となる。

家族で共有して優待を使い合えば、より多くの場面でお得に活用できる可能性もあるだろう。

JCBカードSとJCBカード W、JCBゴールドの違い

JCBカードには、ここまで解説してきた「JCBカードS」のほか、「JCBカード W」「JCBゴールド」といった別の種類もある。

まずは、この3カードの基本情報を比較してみよう。

ここでは、JCBカード WとJCBゴールド、それぞれのカードの特徴を詳しく解説する。

3種類のうち、自分に合っているカードがどれか判断する材料にしてほしい。

JCBカード Wの特徴と口コミ・おすすめな人

| 申込条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 または高校生を除く18歳以上で学生の方 |

|---|---|

| 年会費 | 無料 |

| ポイント還元率 | 1.00%~10.50%※1 |

| 国際ブランド | JCB |

| 対応電子マネー | QUICPay GooglePay ApplePay |

| 付帯保険 | 海外旅行傷害保険(利用付帯) ショッピングガード保険(海外のみ) |

| 即日発行 | 可 |

| 発行スピード | 最短5分※2 |

- 還元率は交換商品により異なります。

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBカード Wは、18~39歳限定の若年層向けカードとして展開。

年会費永年無料でありながら、充実したポイント還元を実現している。

無理のない範囲で、賢くポイントを貯められる1枚だ。

以下で詳しく特徴を見ていこう。

JCBカード Wはポイント還元に特化したカード

JCBカード Wは、ポイント還元に特化した特徴を持つカードだ。

基本のポイント還元率は1.0%(JCBカード Sの2倍)で、さらに以下のような高還元率プログラムを用意している。

- スターバックスで21倍(10.5%)還元

- Amazonで4倍(2%)還元

- セブンイレブンで4倍(2%)還元

お気づきかもしれないが、対象店舗はJCBカード Sと同じで、還元率がそれぞれ0.5%増えた格好だ。

例えば、スターバックスで月に1万円利用すれば1,050円相当、Amazonで月に3万円利用すれば600円相当のポイントが貯まる計算となる。

JCBカード Sと同じ年会費無料ながら、より高い還元率でおトクにポイントを貯められるだろう。

JCBカード Wの口コミまとめ

若年層を中心に、高還元率とデジタル決済の使いやすさを評価する声が多く見られる。

一方で、一部サービスの使い勝手には改善を求める声もあった。

年会費がかからない点やポイント還元率の高さも申し分なく、優待店の数も多めですので、私生活で使いやすいカードとして重宝しています。

還元率がJCBカードの2倍なので、使えば使うほどお得感があります。タッチ決済にも対応しているため、スムーズに支払えます。

最下位ランクで、旅行保険は海外のみですので他よりは劣ります(補償も渋め)。 こればかりは若年層向けということもあるので、致し方ないところ。

難点はVisaではないため、海外使用でガッツリ使うには向いていないことだろう。 仕組みが若干面倒だが国内使用メインならかなりお得に使える。

このように、国内での日常利用では高い満足度が得られる一方で、海外旅行や保険面では物足りなさを感じる利用者もいるようだ。

とはいえ実際には高いポイント還元率を含め、年会費無料のカードとしては十分すぎる機能と特典内容となっている。

国内メインで使用する分には、非常に使い勝手の良いカードといえるだろう。

JCBカード Wがおすすめな人は?

以下のような人にJCBカード Wがおすすめだ。

- 18~39歳の若年層で、年会費無料のカードを探している人

- スターバックスやAmazonでの買い物が多い人

- 普段使いでポイントを効率よく貯めたい人

- デジタル決済(Apple Pay・Google Pay)をよく利用する人

特に、スターバックスでの10.5%還元やAmazonでの2%還元は、カフェやネットショッピングをよく利用する若年層のライフスタイルにぴったりマッチする。

年会費の負担なく、普段の買い物でしっかりとポイントを貯められるJCBカード W。

スマートフォンで決済することが多く、その支払いをポイント還元でお得にしたい18~39歳には特におすすめの1枚だ。

JCBゴールドの特徴と口コミ・おすすめな人

| 申込条件 | 原則として20歳以上で、ご本人に安定継続収入のある方※1 |

|---|---|

| 年会費 | 11,000円(税込)※2 |

| ポイント還元率 | 0.50%~10.00%※3 |

| 国際ブランド | JCB |

| 対応電子マネー | QUICPay GooglePay ApplePay |

| 付帯保険 | 旅行傷害保険(利用付帯) ショッピングガード保険(国内・海外) JCBスマートフォン保険(利用付帯)※4 国内・海外航空機遅延保険(利用付帯) JCB トッピング保険 |

| 即日発行 | 可 |

| 発行スピード | 最短5分※5 |

- 学生不可。ゴールドカード独自の審査基準により発行します

- オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。)

- 還元率は交換商品により異なります。

- 以下の条件を満たしている事が必要です。①対象のJCBカード本会員が所有するスマートフォンであること。②保険事故発生時点で、購入後24ヵ月以内(JCBザ・クラス会員様は36ヵ月以内)のスマートフォンであること。③事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続でJCBカード本会員の方が支払っていること。

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認く

JCBゴールドは、上質なサービスと手厚い保険を備えたゴールドカードだ。

初年度年会費無料で、充実した特典をじっくりと試せる。

詳しい特徴や口コミを順に見ていこう。

JCBゴールドは優待が多いワンランク上のカード

JCBゴールドは、充実した空港ラウンジサービスと手厚い保険を備えたカード。

「JCBカード S」のワンランク上に位置付けされている1枚だ。

以下のようなサービスを用意している。

- 国内主要空港およびハワイのホノルル空港ラウンジ無料利用可能

- 海外・国内旅行傷害保険(利用付帯)が最高1億円まで補償

- 国内・海外航空機遅延保険でフライトの遅延も補償

- スマ-トフォンのディスプレイ破損を年間50,000円まで補償(1事故につき自己負担10,000円)

- 名門ゴルフコースでの優待やゴルフコンペ参加権

空港ラウンジでは、Wi-FiやPC電源を完備した快適な空間で、フライト前の時間を有効活用できる。

また、海外・国内旅行傷害保険は家族特約付きで自動付帯されるため、1回数千円かかる保険料の節約にもなるだろう。

さらにスマ-トフォンのディスプレイ補償もグレードアップし、複数回の修理に耐えられる50,000円が年間の上限となっている。

ポイント還元率は0.5%と変わらないが、「安心」と「快適」をしっかりとサポートしてくれるのが特徴だ。

JCBゴールドの口コミまとめ

上質なサービスと保険の充実度を評価する声が多い。

一方で、年会費に見合った価値をあまり実感できていない利用者もいるようだ。

ゴールドカードなのに初年度は年会費が無料になるので、気軽にゴールドカードを試せるのが便利。空港ラウンジが無料で使えたり、スマホ保険が付いてきたり、旅行保険は遅延補償もあるなど、通常カードに比べて補償内容がかなり充実しているのがよかった。

海外旅行保険が充実していて、海外旅行の機会が多い私にとってはすごく役立っています。また、空港ラウンジサービスも利用でき、快適な旅を送れています。ポイント還元率も悪くなく、満足しています。

他のゴールドカードと比較すると、特典の範囲やサービス面でやや物足りなさを感じることがあり、総合的に『やや満足』と評価しました。

付帯サービスを使うことがあまりなくそこよりはポイント還元率がもう少し高いと嬉しいと思いながら使ってます。

充実した付帯サービスの価値を最大限に引き出すには、空港ラウンジや保険、優待サービスを積極的に活用する必要がある。

こうしたサービスを活用できなければ、年会費11,000円(税込)はほぼ「払い損」になってしまうかもしれない。

逆に言えば、出張や旅行が多いビジネスパーソンなら、年会費以上の価値を十分に見出せる1枚といえるだろう。

JCBゴールドがおすすめな人は?

以下のような人にはJCBゴールドがおすすめだ。

- 出張や旅行でフライトをよく利用する人

- 充実した旅行保険が欲しい人

- 初年度年会費無料でゴールドカードを試してみたい人

年間数回は飛行機を利用する人なら、空港ラウンジサービスだけでも年会費11,000円(税込)の元は取れるだろう。

また、海外旅行保険は最高1億円が自動付帯されるため、家族旅行の際の保険料も節約できる。

まずは初年度年会費無料の期間を利用して、本来の年会費11,000円(税込)に見合った価値があるか確認してみるのがおすすめだ。

JCBカードはオンラインで簡単申し込み可能

JCBカードはオンラインでの申し込みから最短5分でカード番号が発行され、すぐに利用を開始できる。

プラスチックカードの到着を待たずに、スマートフォンでの支払いやネットショッピングが可能だ。

もちろん、後から届くプラスチックカードを、お店での支払いに使っても問題ない。

ここでは、以下の3つを解説する。

- JCBカードの申し込みに必要なもの

- オンライン申し込みの流れ(プラスチックカード)

- カード番号即時発行の流れ

まずは申し込みに必要なものから見ていこう。

JCBカードの申し込みに必要なもの

オンラインでの申し込みには、以下の書類や情報が必要となる。

- 運転免許証などの顔写真付き本人確認書類※

- 金融機関の口座情報

- プラスチックカードの申し込み、かつオンラインで引き落とし口座を登録する場合は不要

なお、カード番号の即時発行やカード情報の管理には「MyJCBアプリ」のインストールも必要となる。

OSのバージョンがAndroidスマ-トフォンの場合は5.0以上、iOSの場合は12.5.2以上でなければならない点に注意しよう。

このあと、プラスチックカードの申し込み・カード番号即時発行の流れをそれぞれ解説していく。

プラスチックカードの申し込みがしたい人はこのまま読み進めて、カード番号を最短5分で即時発行したい人は「カード番号即時発行の流れ」までスキップしてほしい。

※モバ即の入会条件

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

オンライン申し込みの流れ(プラスチックカード)

JCBカードのプラスチックカード(物理カード)のオンライン申し込みは、以下の5ステップで完了する。

- ほしいカードのページから「カードを申し込む」を押し、「カード番号ありを申し込む」を選択する

- フォームに必要事項を入力して申し込み

- 本人確認方法の設定

- 入会審査・カード発行(最短3営業日)

- カード到着(申し込みから1週間程度)

フォームには氏名・年齢・住所などの基本情報や勤務先の情報、引き落とし口座などの情報入力が必要だ。

なお、本人確認の方法には以下の5通りがある。

- インターネットでお支払い口座を設定する

- スマートフォンで撮影した本人確認書類・顔写真で本人確認する

- カードお届け時、運転免許証で本人確認する

- 画像データで本人確認書類を提出(アップロード)する

- 郵送で必要書類を提出する

④・⑤の本人確認方法を選んだ場合、カードの発行まで1ヶ月程度かかることがある。

早めにカードがほしいなら、①~③のいずれかの方法で本人確認しよう。

審査の結果はメールで届くが、申し込み時に発行される受付番号を使えば「入会メッセージボックス」のページで状況確認することも可能だ。

その後、申し込みから約1週間程度のタイミングでカードが到着するので、さっそく使ってみよう。

カード番号即時発行の流れ

カード番号即時発行サービス「モバ即」で申し込めば、「MyJCBアプリ」を使って最短5分でカード利用をスタートできる。

具体的な流れは以下のとおりだ。

- ほしいカードのページから「即時入会(モバ即)で申し込む」ボタンを押す

- フォームに必要事項を入力して申し込み

- 審査結果がメールで届く(最短5分)

- MyJCBアプリをダウンロードする

- MyJCBアプリで顔写真付き本人確認書類を使って本人確認する

- MyJCBアプリにカード番号・セキュリティコードが表示される

- Apple PayやGoogle Payへの登録、もしくはオンラインショッピング時のカード番号入力で即時利用開始

- 後日プラスチックカードも届く(1週間程度)

カード番号の即時発行には、インターネットでの支払い口座設定が必須となる。

また、カード番号の即時発行は9:00~20:00PMの時間帯に限られるため注意が必要だ。

ただし、この時間内であれば最短5分でカード番号とセキュリティコードが発行され、すぐにオンラインショッピングやスマホ決済が利用可能。

プラスチックカードの到着を待たずに、Amazonなどでのオンラインショッピングやコンビニなど実店舗での支払いがスタートできる。

今すぐ申し込んで、さっそく使っておトクにポイントを貯めよう。

JCBカード Sで、安心でおトクなカードライフをはじめよう!

JCBカード Sは年会費永年無料でありながら、充実した特典とサービスを兼ね備えたJCBのスタンダードカードだ。

家族カードも無料で発行でき、スターバックスでの最大20倍(10%)還元やセブンイレブンでの3倍(1.5%)還元など、日常的な買い物でもしっかりとポイントが貯まる。

改めてメリット・デメリットを以下にまとめた。

| メリット |

|---|

| 年会費が永年無料、家族カードも無料 国内外20万か所以上の施設が割引 年間利用額に応じてポイントが最大2倍 スタバやセブンイレブンで最大10%の高還元※1 スマホ保険など付帯保険が充実 最短5分でカード利用をスタート可能※2 入会キャンペーンで最大27,000円相当のキャッシュバック |

| デメリット |

|---|

| 基本還元率は0.5%と低め 国際ブランドはJCBのみ 国内旅行傷害保険は付帯しない |

- 還元率は交換商品により異なります。

- モバ即の入会条件【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カードモバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

なお、若年層向けのJCBカード Wは基本還元率が1.0%と高く、39歳までの入会で年会費永年無料。

ただし、付帯保険・特典の充実度はJCBカード Sに劣る。

またJCBゴールドは年会費11,000円(税込)がかかるが、空港ラウンジサービスや最高1億円の旅行傷害保険(利用付帯)など、充実した付帯特典を備えているのが特徴だ。

ポイント還元を最優先したいならJCBカード W、付帯保険や旅行系サービスがほしいならJCBゴールドも選択肢に入るだろう。

JCBカードは、いずれの種類でもオンラインで簡単に申し込みが可能だ。

最短5分でカード番号が発行され、MyJCBアプリ上で利用をスタートできる。

今なら各カード、新規入会キャンペーンで大量キャッシュバックを受けるチャンスだ。

自分に合ったJCBカードを選んで、さっそく申し込んでみよう。

は最大5000ポイント進呈の新規入会キャンペーン実施中!【2025年11月最新】-300x158.jpg)