ABCashのカードローンメディアでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

- カードローンは複数社から借入できるのか知りたい

- 複数借入でも審査に通過できるカードローンを教えてほしい

- カードローンを複数借入する際の注意点を教えてほしい

カードローンは複数借入、つまり複数の会社と契約できる。一社だけでは資金ニーズを満たせないとき、複数借入を検討することになるだろう。

複数借入が成功すると、より多くのお金を借りられるようになる。一方で、返済負担が重くなったり、返済スケジュールの管理が煩雑になったりするデメリットもある。

また、一般的に借入件数が増えるほど審査が厳しくなるため、そもそも希望の金額を借りられるとは限らない。

本記事ではは、カードローンの複数借入をするとどのような影響があるのか、どのような点に注意すべきかを解説する。

\ はじめての方なら最大30日間利息0円 /

カードローンは複数借入が可能!何社まで借りられる?

カードローンを利用する際には、必ずしも一社に絞る必要はない。複数の会社から借り入れても法律上は何ら問題ないため、自分に合ったサービスを複数利用しても大丈夫だ。

カードローンは複数社から借入できる

カードローンの借入件数に関して、法律上の明確な制限はない。審査に通過すれば、複数の銀行や消費者金融から借り入れることが可能だ。

ただし、一般的に借入件数が増えるほど、審査に通過できる可能性は低くなる。お金を貸す側からすると、「借入件数が多い=お金に困っている=返済余力がない」と推測するためだ。

つまり、複数の契約があると審査時に「借入依存度が高い」と判断され、新規申込みの審査に通りにくくなるのだ。

そのため、複数契約する際には各社からの借入合計額を把握し、返済計画をしっかり立てたうえで申し込むことが大前提となる。

総量規制により借りられる金額には上限がある点に注意

カードローンの契約時には、「総量規制」という規制があり、借りられる金額には上限が決まっている。

総量規制とは、「貸金業法」によって定められたルールで、消費者金融やクレジットカード会社などからの借入総額が「年収の3分の1まで」に制限される仕組みだ。

複数契約する時は、全ての借入合計が「年収の3分の1」までに制限される。

総量規制の主な目的は、「借りすぎや多重債務を防ぐ」ことだ。もし無制限に借りられると、返済できなくなり自己破産を招く恐れがあり、金融サービスの信頼性が揺らいでしまう。

そこで、法律で借入総額の上限を設け、返済不能になるリスクを減らしているのだ。銀行や消費者金融は、「信用情報機関」を通じて、申込者の借入状況をチェックできる。

例えば、総量規制により、年収300万円の人が借入可能な総額は最大で100万円だ。

カードローン会社は、申し込みを受けたら審査の過程で借入状況をチェックし、総量規制に抵触していないかを確認している。

例えば、A社で50万円借りている状況であれば、あと50万円までは借入可能となる。一方で、すでにA社で100万円を借りている場合、追加での借り入れはできない。

ただ、総量規制の対象になるのは貸金業者から行う借入のみだ。銀行などの金融機関は貸金業者ではないため、銀行カードローンなどは対象外である。

\ はじめての方なら最大30日間利息0円 /

カードローンの複数借入による影響とは

お金を借りると利息をつけて返済しなければならず、借入先が増えると管理が煩雑になるデメリットがある。

複数借入するときは、具体的にどのようなデメリットがあるのかを確認しておこう。

毎月の返済負担が重くなる

カードローンの複数借入をすると、毎月の返済負担が重くなる点に注意しよう。

一社からの借入金額が多いほど低い金利が適用されるのが一般的で、借入先が分散すると適用金利が高くなるためだ。

なお、法定金利は貸金業法において、以下のように定められている。

- 元本の金額が10万円未満のとき:年20%

- 元本の金額が10万円以上から100万円未満のとき:年18%

- 元本の金額が100万円以上のときの上限金利:年15%

また、借入先が分散すると「各社への返済額は小さい」と、心理的な錯覚を起こす可能性がある。

その結果、返済に対する意識が低くなってしまい、最終的に返済額が増えてしまうケースが考えられるだろう。

そのため、借り入れを検討する際は、総借入額に基づく返済額と返済期間をしっかり踏まえることが大切だ。

コストの負担が大きくなる

複数のカードローンを利用すると、気づかないうちにさまざまなコストが積み重なる可能性がある。

借入先ごとに返済方法や利用できるATMが異なるため、ATM利用手数料や口座振替手数料などが発生する場面が増えるためだ。

手数料は1回あたり110〜220円程度と少額だが、積み重なると最終的に大きな金額になりかねない。借入先が増えれば、返済先も増えるため、手数料負担が重くなってしまうのだ。

返済日の管理が煩雑になる

複数借入をすると、返済日管理が複雑になる。

たとえば、以下のように3社から借り入れている場合で考えてみよう。

- A社:返済日が毎月5日

- B社:返済日が毎月15日

- C社:返済日が毎月27日

このような状況では、1ヶ月の中で3回の返済タイミングがある。これにより、給料日との兼ね合いで資金ショートが起きてしまったり、うっかり延滞してしまうリスクが高まる。

同じ口座から複数の引き落としがある場合、残高不足で一部の引き落としができないといった事態も起こり得る。

また、「今月はA社の返済日を忘れていた」といったミスが起きやすくなるため、注意が必要だ。

返済を忘れてしまうと、延滞損害金が発生する。その結果、経済的負担が重くなる点に注意しよう。

もし複数借入する場合は、返済日をきちんと把握し、給料の一部を前もって確保して資金に余裕を持たせることが大切だ。

複数のカードローンを利用する際には、総返済額だけでなく、手数料や返済忘れにより遅延損害金にも目を向けるべきだろう。

カードローン以外の審査に影響する可能性がある

カードローンの複数借入をしている事実は、信用情報機関(CIC・JICC・KSCなど)に登録される。

借り入れの件数が多いと、客観的にみて「お金に困っている」と見られてしまうため、他の審査へ影響してしまう恐れがある。

なお、信用情報機関には以下のような情報が登録される。

- 借入件数(契約件数)

- 各社からの借入残高

- 総借入残高

- 各社からの借入限度額

- 返済状況(延滞の有無)

借入件数や返済負担が重いと「借入依存度が高い」と判断されるため、ローンの審査に落ちてしまったり、クレジットカードの新規発行ができなかったりする。

また、スマートフォンの分割払い審査にも影響することがあるため、生活に悪影響が出てしまう可能性がある。

\ はじめての方なら最大30日間利息0円 /

カードローンの複数借入を成功させるポイント

カードローンの複数借入をする際には、そもそも審査に通過しなければならない。

審査に通過するために意識すべきことや、審査に落ちてしまう代表的な理由などを見ていこう。

申し込む会社をよく検討する

複数のカードローンを利用する場合、各金融機関の審査条件を事前に確認することが大切だ。年齢や収入に関する情報だけでなく、すでに借り入れがある状態でも利用できるか確認しよう。

現在の借入先が何社あるのかによって、審査通過の難易度は変わる。借入先が多いほど返済能力が疑問視されるため、審査に通過できる可能性は低くなると考えられるだろう。

消費者金融は比較的柔軟に審査を行っており、多重申込や他社借入があっても、審査に通過できる場合がある。

ただし、同時に複数社へ申し込むと、信用情報機関に「多重申込」として記録されてしまう点には注意が必要だ。

「お金に困っている」という印象を与えてしまい、審査が厳しくなる可能性が考えられる。

そのため、申し込み条件をクリアしているからといって無計画に申し込むのではなく、会社を厳選したうえで申し込もう。

借入希望額は必要な分だけ

お金を借りるときは、返済能力に見合った金額で申し込むことが前提となる。また、借入希望額が大きいほど審査が厳しくなるため、借入希望額は必要な金額に抑えるとよいだろう。

お金を貸す側としては、貸したお金が返ってこない「貸し倒れ」を防ぐためにも、借入希望額が返済能力に収まっているかを重視する。

例えば、年収400万円の人であれば、100万円よりも50万円を借入希望額にしたほうが審査に通りやすい。

また、必要最低限の金額に抑えることで、「計画的な借り入れである」という印象を与えられるだろう。

複数借入でも、借入額が少なければ「問題なく返済できる」と考えられる。申し込む前には、「必要な金額」をしっかりとシミュレーションしたうえで、具体的な金額を算出しよう。

虚偽の申告はしない

複数借入をするときに限った話ではないが、虚偽申告は絶対に避けよう。信用を得られずに審査に通過できないだけでなく、悪質な場合は「詐欺罪」に該当する可能性があるためだ。

申し込みの際に「現在の借入額を少なくして申告しよう」と考えても、信用情報機関への照会を通じて、虚偽申告が発覚してしまう。

虚偽申告が発覚し、審査落ちした旨が信用情報に記録され、自分の信用情報がさらに悪化してしまう。

そのため、勤務先・勤続年数・年収・現在の借入額などの基本情報は、必ず正確に申告しよう。住居形態や家族構成なども正確に記入し、誤った情報を提供しないように気をつけよう。

また、収入証明書として源泉徴収票や給与明細書などが求められる場合、必ず指定された書類を提出しよう。

審査に通過できない理由

カードローンの複数借入に申し込み、審査に落ちてしまったときに考えられる理由は以下のとおりだ。

- 年収が低い、または安定していない

- 勤続年数が短い

- 雇用形態が不安定

- 所得証明が不十分、または収入が不安定

- 年齢が若すぎる、または高すぎる

- 既に多重債務状態で返済能力がない

- 借入件数・借入額が多すぎる

- 過去の延滞歴や滞納記録がある

- 過去に債務整理(任意整理・個人再生・自己破産)の履歴がある

- 短期間に複数の申込履歴がある

- 申込書の記載に誤りや不備がある

- 収入証明書と申告内容に不一致がある

- 在籍確認の電話に対応できなかった

- 追加資料の提出要請に対応しなかった

- 過去の取引でトラブルがあった

審査に通過できない理由はさまざまで、審査に落ちたとしても理由は教えてもらえない。もし審査に落ちてしまったら、自分で改善できる点を見直し、可能な範囲で対応することが欠かせない。

\ はじめての方なら最大30日間利息0円 /

複数借入したいときに検討すべきカードローン12選

すべてのカードローン会社が、複数借入に対応しているとは限らない。事前に申込条件を確認したうえで、自分に合った会社へ申し込もう。

以下で、複数借入をするにあたって有力な選択肢となるカードローンを紹介する。

アイフル:最短18分融資

| 申込条件 | 満20歳以上69歳までの方 定期的な収入と返済能力を有する方(パート・アルバイト・自営業可) |

|---|---|

| 金利(実質年率) | 年3.0%~18.0% |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短18分※1 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | 契約日の翌日から最大30日間無利息(初回利用者のみ) |

| 郵送物の有無 | なし |

アイフルは、すでに他社のカードローンで借り入れをしている方でも利用できる可能性がある。独立系の消費者金融として、比較的柔軟な審査を行っているためだ。

複数借入になる場合でも、返済実績が問題なければ審査を進めてもらいやすい。オンラインでの申し込みだと最短18分で審査結果が出るため、急いで資金調達したいときでも安心だ。

複数のローンやリボ払いをまとめられる「かりかえMAX」や「おまとめMAX」という商品も提供しており、ローンを一本化したいときもおすすめだ。

一本化することで、返済日や返済額が統一され管理が楽になるだけでなく、金利の見直しによって返済負担を軽減できる可能性がある。

アイフルは原則として在籍確認の電話を行わず、WEBやスマホアプリで手続きが完結する。

会社や家族に知られずに借り入れの手続きを進められるため、プライバシー保護の観点からも優れている。

\ はじめての方なら最大30日間利息0円 /

プロミス:最短10秒で振り込んでくれる

| 申込条件 | 18~74歳 安定した収入のある方(高校生、収入が年金のみの方を除く) |

|---|---|

| 金利(実質年率) | 年2.5%~18.0%※ |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短3分 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | 契約の翌日から30日 |

| 郵送物の有無 | なし(web申し込みの場合) |

- 年365日(うるう年は年366日)の日割計算

プロミスは、すでに他社でカードローンを利用している方でも申し込める。

最短3分で審査結果が出て、「瞬フリ」という最短10秒程度で指定の口座に振り込むサービスを提供しており、総じてスムーズだ。

急な資金需要にも迅速に対応できるため、すでに他社で借入中で、さらに追加で資金調達したいときでも使いやすい。

プロミスはAIを活用した与信審査システムを採用しており、既存の借り入れがあっても返済実績や現在の収入状況を総合的に判断する。

そのため、返済に遅延がなく実績に問題がない場合は、複数借入でも前向きに審査される可能性が高い。

WEBやスマホアプリからの申し込みで一連の手続きが完結するため、在籍確認の電話や郵送物が原則不要だ。他にも、プロミスではおまとめローンを取り扱っている。

追加の借り入れではなく、複数のローンを一本化したいときにも、一つの選択肢となるだろう。おまとめローンの申し込みも、WEBや自動契約機で進めることが可能だ。

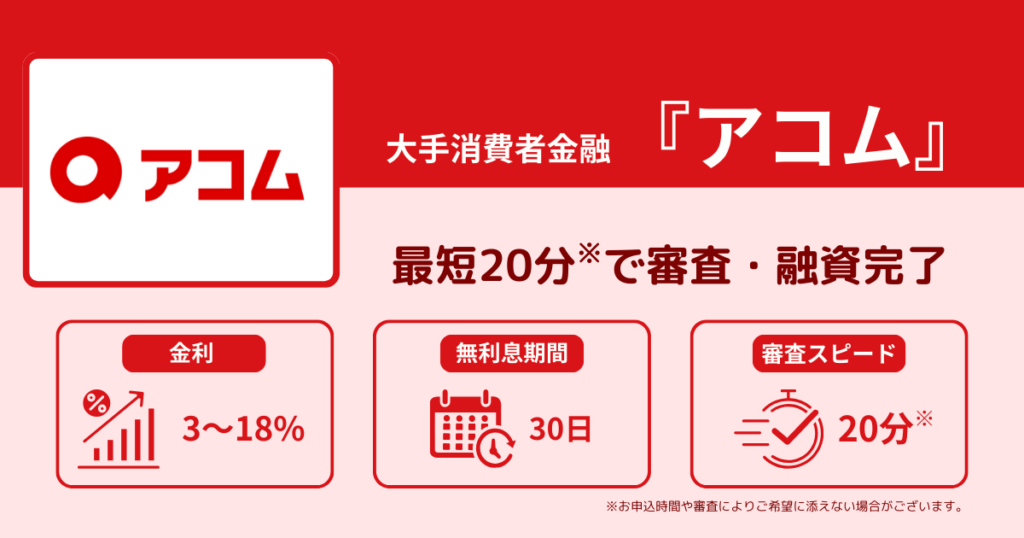

アコム:おまとめローンが便利

| 申込条件 | 20歳以上 安定した収入と返済能力 |

|---|---|

| 金利(実質年率) | 年3.0%~18.0% |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 最短20分 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | 契約の翌日から30日 |

| 郵送物の有無 | 原則なし |

アコムは、既に他社で借り入れをしている場合でも、返済実績に応じて審査を行っている。延滞を起こしていなければ、複数借入でも審査に通過できる可能性がある。

スマホアプリを活用したカードレスに対応しており、カードを使ってお金を借りられる。手続きの手間がかからないうえに、カードを増やすことなく利用できるため、利便性が高い。

アコムでは手続きがオンラインで完結し、審査時間は最短20分だ。申し込んだその日のうちにお金を用意できる可能性があるため、急いでお金を借りたい人に向いている。

アコムのおまとめローン(借換え専用ローン)では、複数の借り入れを一本化できる。

申し込みはインターネット・電話・自動契約機などから可能で、返済負担を軽減できるサービスとして有用であるため、利用を検討するとよい。

レイク:無利息期間が長い

| 申込条件 | 満20歳~70歳 安定した収入のある方(高校生、収入が年金のみの方を除く) |

|---|---|

| 金利(実質年率) | 年4.5~18.0% |

| 借入限度額 | 1万円~500万円 |

| 審査時間 | 最短15秒 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | 契約の翌日から60日(ご契約額が50万円以上の場合365日) |

| 郵送物の有無 | なし(web申し込みの場合) |

レイクは他社でカードローンを利用している人でも利用できる可能性があり、他社よりも無利息期間が長いというメリットがある。

ご契約額が50万円以上の場合は最長365日間、5万円を超える場合でも60日間の無利息期間が適用される。

多くの消費者金融は無利息期間を30日間に設定しており、利息負担を軽減できる点はメリットといえるだろう。

申し込みの手続きはWEBで完了し、必要書類もスマートフォンで簡単にアップロードできる。面倒な郵送手続きや在籍確認の電話が不要で、誰にも知られずに利用できる点も安心材料だ。

インターネットで申し込みをすると、最短15秒で結果を確認できる。その日のうちに融資を実行してくれるため、急いでお金を借りたいときに便利なサービスだ。

なお、レイクはおまとめローンである「レイク de おまとめ」を用意している。

金利は6.0%~17.5%(100万円以上の場合は6.0%~15.0%)と、通常のカードローンよりも上限金利が低いため、よりよい条件での借り換えが見込める。

申し込みは電話のみで、WEBや自動契約機では行えない。ただし、既に複数の借り入れがあり、経済的・事務的な負担を軽減したいときは、検討すべき選択肢となるだろう。

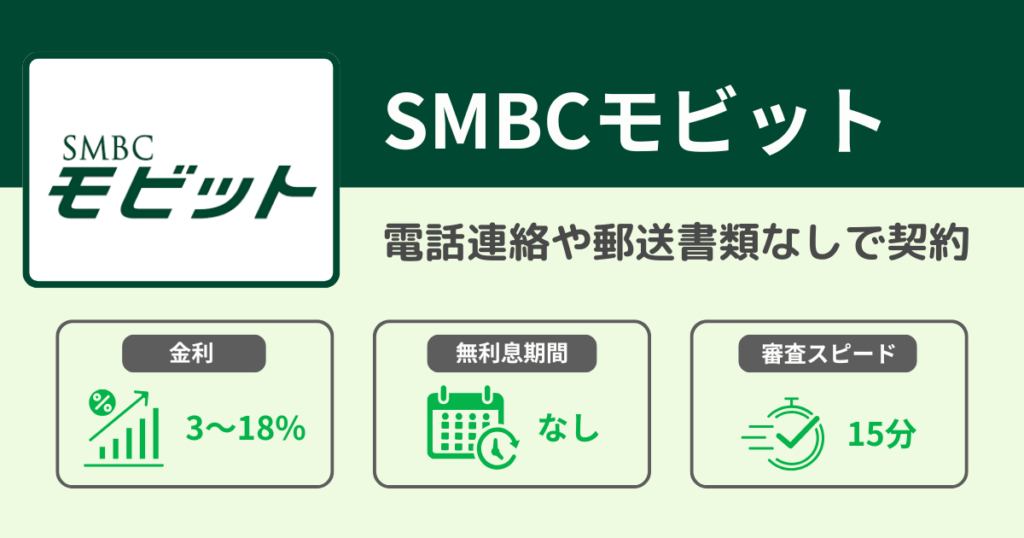

SMBCモビット:利便性が高い

| 申込条件 | 満20歳~74歳 安定した収入のある方 |

|---|---|

| 金利(実質年率) | 年3.0%〜18.0% |

| 借入限度額 | 1万円~800万円 |

| 審査時間 | 融資まで最短15分 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | なし |

| 郵送物の有無 | なし(希望の場合) |

SMBCモビットは、すでに他社でカードローンを利用している方でも、追加で借り入れができる可能性がある。

利用限度額が最大800万円まで設定されており、総量規制の対象外となるおまとめローンとして利用するときも、選択肢の一つとなる。

三井住友グループが運営しているサービスであるため、安心して利用できる。

消費者金融系カードローンとして柔軟な審査を行っているため、返済実績が良好であれば、複数借入でも審査に通過する可能性が考えられるだろう。

全ての申し込みがWEBで完結し、勤務先や自宅へ在籍確認の電話が原則として行われない。誰にも知られずに借り入れをしたいとき、便利なサービスだ。

SMBCモビットは最短15分で審査が完了し、最短即日融資に対応している。急な資金需要にも対応できるため、何らかの事情で、素早くお金を用意したいときでも安心だ。

三菱UFJ銀行バンクイック:低金利で借りられる

| 申込条件 | 満20〜65歳未満 保証会社(アコム株式会社)の保証を受けられる方 原則安定した収入がある方 |

|---|---|

| 金利(実質年率) | 年1.4~14.6% |

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短3営業日 |

| カードレス | 〇(三菱UFJ銀行の普通預金口座をお持ちの方) |

| WEB完結 | 〇 |

| 無利息期間 | なし |

| 郵送物の有無 | なし(申し込み方法によってはあり) |

三菱UFJ銀行バンクイックは、すでに他社のカードローンを利用している方でも利用できる可能性がある銀行系カードローンだ。

一般的な消費者金融系カードローンよりも金利が低く設定されており、長期の借り入れをするときに向いている。

バンクイックはおまとめローン専用商品ではないが、借り換えの手段として活用できる。バンクイックで必要な金額を借り入れ、他社の借入を一括返済する形で一本化する方法が考えられる。

三菱UFJ銀行というメガバンクが提供しているサービスであるため、透明性や安全性が高い。

消費者金融系カードローンよりも審査は厳格に行われる一方で、信用情報や返済履歴に問題がなく、返済能力が認められれば審査に通過できる可能性がある。

三井住友銀行カードローン:長期返済に向いている

| 申込条件 | 満20歳以上〜満69歳以下 安定した収入のある方 |

|---|---|

| 金利(実質年率) | 年1.5〜14.5% |

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短当日審査回答 |

| カードレス | 〇 |

| WEB完結 | 〇 |

| 無利息期間 | 適用なし |

| 郵送物の有無 | なし |

三井住友銀行カードローンは、メガバンクである三井住友銀行が提供しており、安心して利用できるカードローンだ。

他社から借り入れがある状態でも、審査に通過できれば追加で借り入れが可能だ。三井住友銀行カードローンは、低金利で長期返済に対応している。

おまとめローン専用商品ではないものの、限度額は最大800万円となっており、複数の借り入れを一本化することもできる。

最低返済額が2,000円からと低く、毎月の負担を抑えつつ着実に返済を進められる。

借り入れと返済の方法も豊富(ATM・インターネットバンキングなど)に用意されており、最短当日に審査結果が出るため、急いでお金を調達したいときでも対応できる。

みずほ銀行カードローン:みずほユーザーにおすすめ

| 申込条件 | 満20歳以上66歳未満 安定かつ継続した収入の見込める方 保証会社の保証を受けられる方 |

|---|---|

| 借入金利 (実質年率) | 年2%~14% |

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短当日 |

| カードレス | × |

| WEB完結 | 〇 |

| 無利息期間 | なし |

| 郵送物の有無 | あり |

みずほ銀行カードローンの借入金利は年2.0%~14.0%に設定されており、一般的な消費者金融系カードローンよりも低い。

複数借入となる場合でも、返済能力や信用情報に問題がなければ、審査に通過できる可能性がある。

なお、みずほ銀行の住宅ローンを利用している人は金利が0.5%引き下げられ、適用金利が1.5%~13.5%となる。※1

最短当日に審査結果が通知され、みずほ銀行の口座を保有している人は、契約後すぐに借り入れが可能だ。

インターネットバンキングの「みずほダイレクト」を利用すれば、24時間手数料無料で借り入れと返済を行える。

みずほマイレージクラブ会員なら、月3回までコンビニATM手数料が無料となるため、コストを抑えられる点も魅力だ。

みずほ銀行もメガバンクの一角であり、安心して利用できるだろう。返済期間や返済方法についてさまざまな選択肢を用意しており、利便性も高い。

- 住宅ローンのご利用で本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~13.5%です

楽天銀行スーパーローン:楽天ユーザーは有利

| 申込条件 | 満20〜62歳以下 日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 楽天カード株式会社または三井住友カード株式会社の保証を受けることができる方 (但し、パート・アルバイトの方、及び専業主婦の方は60歳以下) |

|---|---|

| 金利(実質年率) | 年1.9~14.5% |

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短即日 |

| カードレス | × |

| WEB完結 | 〇 |

| 無利息期間 | なし |

| 郵送物の有無 | あり |

楽天銀行スーパーローンは、楽天グループが提供している銀行系カードローンだ。ネット銀行として運営コストを抑えているため、低金利でお金を借りられる。

金利は年1.9%~14.5%と低く、適用金利を下げるキャンペーンを行っていることもある。

キャンペーンを活用すれば、金利を抑えて利息負担を軽減することが可能だ。最大800万円まで借入可能となっており、少額から大口の借り入れまで対応できるだろう。

また、提携ATMでの利用手数料が無料で、ネットキャッシングも24時間365日利用可能だ。

申し込みから審査、融資の実行まで全てオンラインで完結するため、利便性の高さも魅力の一つといえる。

また、楽天グループ独自のサービスとして、楽天会員ランクが高いほど審査が優遇される仕組みが採用されている。

普段から楽天グループのサービスを利用している人にとって、メリットを感じられるサービスといえるだろう。

オリックス銀行「カードローン」:無利息期間有かつ低金利

| 申込条件 | 満20歳以上69歳未満 原則、毎月安定した収入のある方(専業主婦(主夫)の方は除く) 日本国内にご在住である方(外国籍の方は、永住者または特別永住者である方) 株式会社ドコモ・ファイナンスまたは新生フィナンシャル株式会社の保証が受けられる方 |

|---|---|

| 金利(実質年率) | 年1.7~14.8% |

| 借入限度額 | 10万円〜800万円 |

| 審査時間 | 最短60分 |

| カードレス | × |

| WEB完結 | 〇 |

| 無利息期間 | 契約日の翌日から30日間 |

| 郵送物の有無 | あり |

オリックス銀行カードローンは、銀行系カードローンでは珍しく、無利息期間のサービスを設けている。

初回契約者限定で、契約日の翌日から30日間は利息が発生しないため、利息負担を軽減できる。

金利は1.7%~14.8%の範囲内で設定され、最大800万円までの借り入れに対応している。複数の借り入れをオリックス銀行カードローンにまとめれば、利息負担を抑えられるだろう。

がん保障特約付きプランを用意しており、がんに罹患したときに借入残高がゼロになる保障を提供している点は、オリックス銀行ならではの特徴だ。

申し込みはインターネットからでき、契約までオンラインで完結する。他社から借り入れがある方でも、審査に通過できれば問題なく利用できる。

全国の提携ATM(セブン銀行・ローソン銀行・イオン銀行など)を手数料無料で利用でき、都合に合わせて借り入れと返済が可能だ。

低金利でありつつ余計なコストを抑えられるメリットがあるため、利便性や経済性を重視する方に適したカードローンといえる。

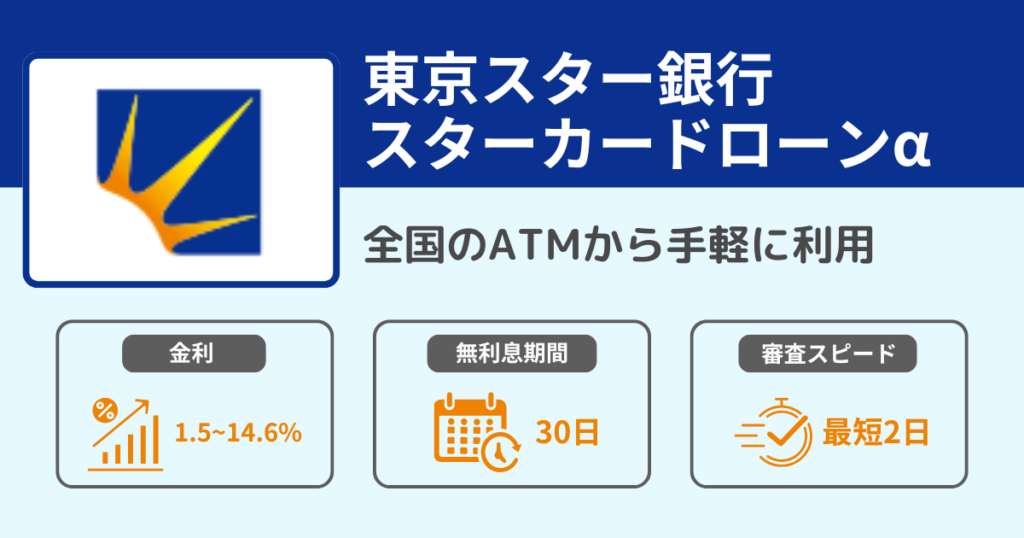

東京スター銀行「おまとめローン」:返済に専念できる

| 申込条件 | 満20歳以上69歳以下 定期的な収入がある方 日本国籍の方または外国籍で永住権をお持ちの方で国内居住の個人の方 保証会社(アイフル株式会社)の保証が受けられる方 |

|---|---|

| 金利(実質年率) | 年1.5〜14.6% |

| 借入限度額 | 10万円~1000万円 |

| 審査時間 | 最短2営業日 |

| カードレス | × |

| WEB完結 | 〇 |

| 無利息期間 | 契約日から30日間 |

| 郵送物の有無 | あり |

東京スター銀行のおまとめローンは、複数のローンを一つにまとめられるローンだ。返済専用のローンであり、追加での借り入れはできないものの、確実に完済を目指したい人におすすめできる。

おまとめ後は追加の借り入れができないため、「とにかく返済を優先したい!」と考えている人は、申し込みを検討するとよい。

おまとめ前後の条件で異なるものの、おまとめすることにより、毎月の返済額を1万円以上減らすことも可能だ。

おまとめ前よりも低い金利(金利は年9.8%・12.5%、14.6%の固定金利)が適用されれば、総返済額を抑えられるメリットもある。

複数のローンを一本化することで、毎月の返済日が1回になるため、スケジュールの管理が容易になるだろう。これにより、うっかり返済を忘れて遅延損害金が発生する事態を防げる。

最大1,000万円のおまとめに対応しているため、多くの方にとって十分な枠といえる。手続きがインターネット上で完結でき、保証人も不要であるため、スムーズに申し込めるだろう。

横浜銀行「カードローン」:提携ATMが豊富

| 申込条件 | 満20歳以上69歳以下 安定した収入のある方、およびその配偶者(学生除く) 神奈川県内全地域、東京都内全地域、群馬県内の前橋市、高崎市、桐生市にお住まいの方 保証会社(SMBCコンシューマーファイナンス(株))の保証が受けられる方 横浜銀行ならびにSMBCコンシューマーファイナンス㈱の個人情報の取り扱いに同意される方 |

|---|---|

| 金利(実質年率) | 年1.5〜14.6% |

| 借入限度額 | 10万円以上1,000万円以内 |

| 審査時間 | 最短即日 |

| カードレス | × |

| WEB完結 | 〇 |

| 無利息期間 | なし |

| 郵送物の有無 | あり |

横浜銀行カードローンは、最大1,000万円の借り入れに対応している。金利は1.5%~14.6%の範囲で決定し、おまとめローンや借り換えローンとしての活用も可能だ。

地方銀行である特性もあり、横浜銀行の既存顧客や、神奈川・東京、群馬(前橋市・高崎市・桐生市)に居住または勤務している方が対象となる。

申し込みはWEBで完結し、スピーディーな審査を行っている点も魅力の一つだ。来店不要で、審査結果は最短即日でわかり、契約と同時に融資が受けられる。

横浜銀行のATMだけでなく、セブン銀行・ローソン銀行・イーネット・イオン銀行などの提携ATMを、手数料無料で利用できる。

専用アプリである「はまぎん365」を使えば、利用残高の確認や返済状況のチェックがスマホで簡単に行えるため、利便性が高い。

カードローンを複数借入せずに借入額を増やす方法

カードローンの複数借入は審査が厳しくなりやすいため、審査に落ちてしまう可能性が考えられる。

新規で申し込んだときに審査落ちしてしまったときは、他の手段を考えよう。具体的に考えられる代替手段を解説する。

増額申請する

カードローンの増額申請とは、既存のカードローン契約の借入限度額を引き上げてもらう手続きだ。

新たに別のカードローンを契約するのではなく、現在利用している会社と契約内容を見直し、借入可能額を増やしてもらう方法である。

これまでに遅延なく定期的に返済していれば、ある程度の信頼を得られていると考えられるため、増額申請に応じてもらえる可能性がある。

また、会社は顧客情報を活用して審査をするため、手続きがスムーズに進みやすい。

複数社から借りる場合と比較して、返済先がばらけずに一本化できるメリットもある。

新規申込のような申込情報が記録されないため、信用情報を守るためにも、増額申請は検討すべき選択肢となる。

なお、増額申請の方法は以下のとおりだ。

- インターネットバンキングからの申請

- 公式サイトや専用アプリからの申請

- ATMでの申請

- 店舗窓口での申請

- コールセンターへの電話

- 自動契約機での申請

具体的な方法は会社ごとに異なるため、事前に確認しておこう。

なお、申し込みの内容によっては収入証明書が必要となる。当初の状況から収入に増減がある場合は、どのような手続きで進めればよいのかを確認しよう。

おまとめローン

おまとめローンとは、複数の借入先からの債務を一本化するためのローンだ。

複数のカードローンやクレジットカードのキャッシングなどを一社にまとめて、返済に関する管理をシンプルにできる。

また、一社に借入額をまとめれば低い金利が適用され、利息負担を軽減できるメリットもある。

新しいローン契約を締結することになるため、条件を再設定したいときにも有効な選択肢となるだろう。

返済期間を長く設定すれば、月々の負担を減らせるメリットも期待できる。毎月の返済負担を軽減できれば、家計にゆとりが生まれ、無理なく返済できるだろう。

ただし、おまとめローンは既に複数の借り入れがある状態での申し込みとなるため、審査が厳しい傾向にある。

返済能力や信用情報に問題がある場合、審査に通過できない可能性がある点には注意しよう。

おまとめローンに申し込む前には、利用条件やこれまでの返済実績などを確認したうえで、活用できる見込みがあるか把握しよう。

クレジットカードのキャッシング

クレジットカードのキャッシングとは、クレジットカードを使ってお金を借りられるサービスだ。

通常のショッピング機能とは異なり、クレジットカード会社からお金を直接借りられるため、急いでお金を借りたいときに便利である。

すでに保有しているクレジットカードにキャッシング枠が付与されていれば、追加審査なしで利用可能だ。

ATMで引き出したり、指定した銀行口座へ振り込んでもらったり、さまざまな方法でお金を借りられる。

借りられる金額はカードローンよりも少額で、通常10〜100万円程度だ。返済方法は一括返済やリボルビング払い、カード会社指定の返済日に自動引き落としなど、カード会社によって異なる。

キャッシングができれば、24時間いつでも全国のATMで引き出せる。一時的に少額のお金を借りたいとき、有用なサービスといえるだろう。

ただし、クレジットカードのキャッシングは金利がカードローンよりも高い傾向にある。

多くの場合、金利が15〜18%に設定されているため、借りるときにはできるだけ早く完済することを意識しよう。

\ はじめての方なら最大30日間利息0円 /

カードローンの複数借入は計画的に

カードローン会社によっては、複数借入が可能だ。「審査に通過できれば」という前提をクリアする必要があるものの、複数借入ができれば、多くのお金を調達できるようになる。

ただし、複数借入をすると利息負担が重くなってしまうだけでなく、返済状況の管理が煩雑になる点に注意が必要だ。

返済日に返済を忘れてしまうと、遅延損害金を請求されるため、計画的に利用しよう。

複数借入の審査に通過するためには、着実に返済実績を積むことが欠かせない。

また、借入希望額を必要最低限にして、カードローン会社から「十分に返済できる見込みがある」と思わせることも大切だ。

本記事で紹介したカードローンは、いずれも複数借入に対応している。おまとめローンや借り換えローンを取り扱っている会社もあるため、自分に合ったローン商品を申し込もう。

\ はじめての方なら最大30日間利息0円 /