ABCashのカードローンメディアでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

- アコムでお金を借りるかどうか検討中

- アコムでお金を借りるとどうなるか知りたい

- 「やばい」は良いほうか悪いほうか、どちらなのかを知りたい

- アコムを使ったことがある人の口コミを知って判断したい

「アコムでお金を借りたらやばいの?」「実際にアコムを利用している方の評判や口コミを見てから申し込みを検討したい」

アコムでの借入を選択肢の一つとして検討している方の中には、上記のような疑問等を抱えている方もいるのではないだろうか。

そこで本記事では、アコムの評判と口コミからアコムで借入をするとやばいのか、アコムを選択するメリットやアコムでの借入が向いている人・向いていない人について解説していく。

また、他のカードローンとの評判の比較やアコムの基本情報、アコムの在籍確認などカードローンへの具体的な申し込み手順に関しても言及しているため、最後まで読んで参考にしてほしい。

気になるアコムの評判と口コミ

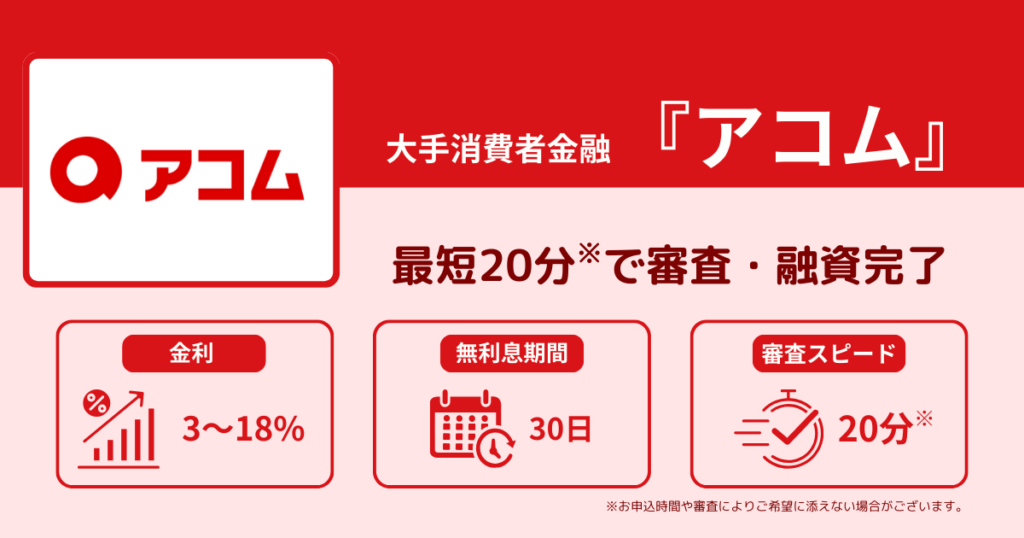

まずは、アコムの基本情報と金利・借入スピードなどの項目別評価、実際のユーザーの口コミから確認していこう。

| 申込条件 | 金利 | 限度額 | 審査時間 |

| 20歳以上 安定した収入と返済能力 | 3.0~18.0% | 1万円~800万円 | 最短20分※ |

| カードレス | WEB完結 | 無利息期間 | 郵送物 |

| 可能 | 可能 | 契約の翌日から30日間 | 原則なし |

| 項目 | 詳細 |

| 総合評価 | 3.7 |

| 金利 | 3.2 |

| 借入までのスピード | 4.1 |

| 借入・返済手続きの利便性 | 3.9 |

| サポート体制 | 3.5 |

アコムの口コミ

30日間の無利息期間がありますし、審査にかかる時間が短いなどメリットが多くあるので安心して利用できます。職場に電話

で在籍確認が行われることもないです。

時間で審査結果の通知が来るので、ストレスを感じる間もなく借入できます。返済方法も豊富にあるし、24時間借入できるので助かります。

利用できる場所が多く、いろいろな借入返済方法が用意されており、利便性は高い。ただ、金利手数料についてはお得感はない。

アコムで借入をするとやばい?

ここでは、以下3点について解説していく。

- アコムでお金を借りるのはやばいことではない

- やばいのは「複数のカードローンから借入を行うこと」

- アコムでお金を借りる際に気をつけるべきポイント

それぞれ見ていこう。

アコムでお金を借りるのはやばいことではない

アコムからお金を借りたからといって、強制的に取り立てが行われたり、直ちにブラックリストに掲載されたりといった事象は発生しない。

そのため、安心してアコムで借入を行ってほしい。

やばいのは「複数のカードローンから借入を行うこと」

複数のカードローンから借入を行うことによって、以下のような事象が発生する。

- 返済負担の増加

- 信用情報への悪影響

アコム1社から少額のみ借入を行うのであれば、そこまで大きな返済負担はないが、アコム以外にもさまざまなカードローンから借入を行うと、返済の負担が大きくなってしまう。

それだけでなく、各社で返済期日が異なるケースも多いことから、スケジュール管理等が複雑になることが考えられる。

また、複数社から借入を行うことは、信用情報に悪影響を与えることにもつながる。なぜなら、返済能力が低いとみなされてしまうからだ。

信用情報はカードローンの申し込み時のみならず、クレジットカードや住宅ローン・自動車ローンの申し込み時などにも確認されることとなる。

そのため、他のローン契約等ができなくなる可能性がある点には注意してほしい。

アコムでお金を借りる際に気をつけるべきポイント

アコムでお金を借りる際には、以下3点に気をつけてほしい。

- 必要書類の準備

- 自身の年収と他社での借入額の確認

- 借りる目的の明確化と無理のない返済計画の立案

それぞれ詳しく解説していく。

必要書類の準備

申し込みから借入までをスムーズに進めるためにも、申し込み手続きを開始する前に必要書類を確認し、準備しておくことが重要だ。

アコムでは、申し込みの際に本人確認書類として以下4つの中から1つの提出を求めている。

- 運転免許証

- 所持人記入欄のあるパスポート

- マイナンバーカード

- 健康保険証※上記いずれかの交付を受けていない場合

本人確認書類の提出方法としては「スマホアプリ・Web」もしくは「自動契約機(むじんくん)」の2種類がある。

自動契約機(むじんくん)を活用して本人確認書類を提出する場合で、本人確認書類を健康保険証とするときは、補足資料として住民票の写しや電気・ガスといった公共料金の領収書もあわせて提出しなければならない点には注意が必要だ。

また、提出する本人確認書類に記載されている住所が現住所と異なるときにも、上記と同様に補足資料の提出が求められるため覚えておこう。

加えて、アコムでの契約金額が50万円を超える場合やアコムでの契約金額と他社からの借入額の合計が100万円を超える場合など、収入証明書の提出が求められるケースがある。

収入証明書として認められているのは以下の書類だ。

- 源泉徴収票

- 市民税・県民税額決定通知書

- 確定申告書、青色申告書、収支内訳書のいずれか

- 給与明細書(直近2ヶ月分、賞与の受け取りがある方は直近1年分の賞与明細書もあわせて提出)

- 所得証明書

このように、申し込み方法や提出する予定の本人確認書類、アコムでの契約金額、他社のカードローンからの借入状況に応じて必要な書類は異なることから、あらかじめ必要書類を確認し、手元に用意しておくことが大切だ。

自身の年収と他社での借入額の確認

アコムをはじめとする消費者金融にてカードローン契約を締結する場合は「総量規制」の対象となる。

総量規制とは、消費者金融やクレジットカード会社といった貸金業を営む会社から顧客が過剰に借入を行い、自己破産等に陥るリスクを抑制するための制度だ。

この制度により、顧客が借りられる金額は全貸金業者合計で「年収の3分の1以内」と規定されている。

例えば、年収が300万円であれば、100万円以上は借入が行えないのだ。

そのため、この方が他社のカードローンなどからすでに100万円の借入を行っていたとすると、総量規制の上限に達しているため、アコムでの借入は不可能となる。

アコムから借入ができないといった事態を回避するためにも、自身の年収と他社からの借入額をチェックしておいてほしい。

借りる目的の明確化と無理のない返済計画の立案

カードローンで借入を行うということは、返済時に借入を行った期間分の利息もあわせて支払う必要がある点は忘れてはならない。

そのため、なぜ借入を行うのか、今すぐに借入を行わなければならないのかを今一度考え「借りる目的」を明確にすることが重要だ。

また、借入を行う前に無理のない返済計画を立案することも大切である。

自身の家計状況を踏まえて、毎月いくらであれば無理なく返済できるのかをしっかりとシミュレーションをしておくことがおすすめだ。

そうすることで、計画的に借入・返済が行えるだろう。

口コミから検証!アコムを選ぶ4つのメリット

実際に寄せられた口コミから見たアコムを選ぶメリットは以下の4つだ。

- 借入までのスピードが早い

- 原則お勤め先へ在籍確認の電話不要

- 30日間の無利息期間がある

- 利用できるATMが多い

それぞれ具体的な口コミとともに見ていこう。

借入までのスピードが早い

良い口コミとして最も多く寄せられていたのは「借入までのスピードが早い」という点だ。

アコムは、オンライン上で申し込み手続きを行った場合、借入まで最短20分(※お申込時間や審査によりご希望に添えない場合がございます。)で完了するため、すぐにお金を準備したいという方におすすめだといえる。

ただ、申し込み内容に不備があったり、申し込み時間が夜遅い時間であったりすると、即日で融資を受けられないこともある点には注意が必要だ。

具体的な口コミは以下のとおりである。

とにかく、今すぐにでも現金が必要で困っているという場合、即日でしかも最短で1時間以内に振込をしてもらえるのでスピード重視の場合におすすめです。

最短だと即日融資が受けられるため、すぐにお金が必要な場合におすすめです。何日も待たされることがないので、スピーディーに借り入れができます。

借り入れの申し込みから審査完了までが、他のサービスよりも早かったので、すぐに現金が必要な方におすすめしたいです。

原則お勤め先へ在籍確認の電話不要

在籍確認は、カードローンへの申し込みを検討している方にとって大きな不安要素となるケースも多い。

その点、アコムでは原則としてお勤め先へ電話での在籍確認を行っていないことから、勤務先や自身の家族などに借入を行っていることがバレにくいのである。

万が一在籍確認が必要となる場合であっても、申込者への事前連絡なしに在籍確認が行われることはないため安心してほしい。

なお、具体的な口コミは以下のとおりだ。

アコムのカードローンは、会社への在籍確認が原則ないため、会社へ借り入れがバレることがない点がおすすめできます。

手続きがインターネットで完結することと、在籍確認の電話がないことがおすすめできるポイントです。また振り込みまでも早かったです。

すぐにお金が必要な時や、一時的にお金が必要で、可能な限り、利息を減らしたい場合。また、勤務先への連絡がないので、ばれたくない方にもおすすめ。

30日間の無利息期間がある

アコムでは、アコムでの借入が初めての方に向けて30日間の無利息期間が設けられている。

これは、30日間は利息0で借入ができるというサービスであるため、短期間での借入を検討している方にはおすすめだ。

ただし、無利息期間が開始されるのは「借入日」からではなく「契約日の翌日」からとなる点には注意しなければならない。

30日間の無利息期間に対する具体的な口コミは以下のとおりだ。

急な出費にも対応できる即日融資のスピード感と、初めて利用する方への無利息期間といったメリットがあるからです。特に、まとまった金額が必要で、かつ短期間で返済したい場合におすすめだと思います。

即時融資ができるので、今すぐにでもお金が欲しい場合にはそれに応えてくれるところがおすすめです。それと無利息期間も30日間があるので、これもおすすめできる点であります。

初めて借り入れする場合は無利息期間が30日間あるため、借り入れから短期で全額返済できる予定がある場合はおすすめ。

利用できるATMが多い

アコムATMをはじめ、提携しているATMが全国各地にあることから、借入や返済がしやすいといった声も多く寄せられていた。

アコムでは、以下13の提携ATMにて借入および返済が可能となる。

- 三菱UFJ銀行

- セブン銀行

- イーネット(コンビニに設置されているものに限る)

- ローソン銀行

- イオン銀行

- 北海道銀行

- 北陸銀行

- 三十三銀行

- 広島銀行

- 西日本シティ銀行

- 福岡銀行

- 十八親和銀行

- 熊本銀行

なお、上記以外にも八十二銀行にて借入のみ利用可能だ。

ただ、提携ATMを利用する際には以下2点に注意してほしい。

- ATMが利用できない時間帯がある

- 手数料がかかる

毎週月曜日の午前1時〜午前5時までの間に加え、セブン銀行では毎日午後11時50分〜午前0時10分まで、イオン銀行では毎日午後11時45分〜午前0時10分まで利用できないため覚えておこう。

また、提携ATMでの取引金額が10,000円以下の場合は110円、10,001円以上の場合は220円の手数料の支払いが必要となる点には気をつけてほしい。

なるべくコストを削減したいのであれば、アコムATMを活用することをおすすめする。

ATMに関する具体的な口コミは以下のとおりだ。

ATMが多いので借入も返済もしやすいのと、審査や借り入れもスピーディーだから今までも何回かこちらを利用しています。

他社と比べて圧倒的に借り入れのスピード感が早いと思う。また全国にATMがある為、利便性が非常に良い。

アコムのカードローンは全国に多数のATMがあり、24時間365日利用可能なのでとても利便性が高く、インターネットやスマホからでも、簡単に借入・返済ができるので特に初めてカードローンを利用する方におすすめできます。

アコムのカードローンでの借り入れが向いている人・向いていない人

ここでは、どのような人がアコムでの借入に向いているのか、反対にどのような人がアコムでの借入が向いていないのかについて解説していく。

アコムでの借入が向いている人

アコムでの借入が向いているのは、以下に当てはまる人だ。

- 短期間での借入を検討している人

- 借入金額が少額の人

- 安定した収入を得ている人

それぞれ見ていきたい。

短期間での借入を検討している人

先述したとおり、アコムでの借入が初めての方は契約日の翌日から30日間の無利息期間が適用される。

すなわち、契約から30日以内に借入から返済までの予定がある方は、利息を支払うことなく借入を行うことが可能なのだ。

そのため、短期間での借入を検討している人は、アコムでの借入が向いているといえる。

借入金額が少額の人

アコムでは最大800万円までの借入が可能であるが、借入可能額は審査の上決定され、初回の借入限度額は50万円に満たないケースが多いのだ。

そのため、アコムは5万円など少額の借入をしたいと考えている人に向いているだろう。

安定した収入を得ている人

安定した収入を得ている人も、アコムでの借入が向いている。

なぜなら、安定した収入を得ている人を申し込み対象者としているからだ。

なお、年齢要件※を満たし、アルバイト等で安定した収入を得ているのであれば、学生であっても申し込み可能となる。

- 20歳〜72歳

アコムでの借入が向いていない人

アコムでの借入が向いていないのは、以下に当てはまる人だ。

- 高額な借入を行いたい人

- 安定した収入を得ていない人

- 他社からの借入額が多い人

それぞれ見ていこう。

高額な借入を行いたい人

高額な借入を行うとなると返済期間も長期化することが考えられる。

アコムの場合、金利は年率3.0%〜18.0%の間で審査により決定されるが、この金利水準は銀行系のカードローンと比較すると高い。

例えば、三菱UFJ銀行が提供する「バンクイック」では年率1.4%〜14.6%、みずほ銀行カードローンでは所定の条件※1を満たすと年率1.5%〜13.5%、三井住友銀行カードローンでは所定の条件※2を満たすと年率1.5%〜8.0%の範囲内で金利が設定されることとなるのだ。

- 住宅ローン

- マイカーローン

- 教育ローン

- フリーローン(リフォーム)

アコムで高額な借入を行うと利息負担が大きくなることが考えられるため、高額借入を検討している人は銀行系カードローンも選択肢の一つとすることをおすすめする。

- 1 みずほ銀行の住宅ローンを契約していること

- 2 三井住友銀行の以下いずれかのローン契約を締結し、遅滞なく返済を行っていること

安定した収入を得ていない人

専業主婦や年金生活者の方は、安定した収入が得られていないとみなされるため、アコムでの借入は難しいだろう。

他社では専業主婦や年金生活者であっても借入ができるカードローンもあるため、そちらを検討してほしい。

他社からの借入額が多い人

先述したとおり、アコムでの借入は「総量規制」の対象となる。

すでに複数社から借入を行っていたり、借入額が高額であったりする人は審査に通過しにくくなるため、アコムでの借入は向いていないといえるのだ。

なお、総量規制の対象は「貸金業者」が提供するカードローンに限定されていることから、銀行系カードローンであれば借入ができるのではないか、と考える人もいるかもしれない。

しかし、銀行系カードローンの審査においてももちろん信用情報が確認されることとなる。

その際に、すでに年収の3分の1に近い金額を借入していることがわかると、審査に通過できない可能性が高いため注意が必要だ。

アコムのキャッシングローンその他のカードローンの評判を比較

カードローンにはさまざまな種類があるため、どの商品を選択すれば良いか迷うこともあるだろう。

ここでは、アコムと同じく消費者金融である「SMBCモビット」「プロミス」「レイク」が提供するカードローンについて、それぞれ特徴を解説していく。

返済でVポイントがためられるSMBCモビット

SMBCモビットのカードローンには、主に以下の特徴がある。

- 返済によってVポイントがためられる

- 申し込みから融資まで最短15分で完了する

- 申し込み対象者は満20歳〜74歳の方

Vポイントは、コンビニや飲食店などさまざまなところでためられるポイントであるが、SMBCモビットを利用することでもためることが可能だ。

具体的には、返済時において利息200円あたり1ポイントがためられる。

借入額の返済や全国のVポイント対象店舗の利用等でたまったVポイントは、1ポイント=1円相当として返済に充てられる点が魅力的だ。

なお、返済にVポイントを利用する際には、SMBCモビットの会員専用サービスである「Myモビ」から手続きを行う必要があるため、覚えておいてほしい。

また、申し込みから融資まで最短15分で完了するのも、SMBCモビットの特徴の一つである。

ただ、申し込みの時間帯や申し込み内容によっては15分で借入ができないケースもある点には注意が必要だ。

加えて、申し込み対象者は満20歳〜74歳で安定した収入を得ている方となっている。無職であったり、年金のみの収入であったりする方は申し込めないため気をつけよう。

実際にSMBCモビットを利用している方から寄せられた口コミ・評判は以下のとおりだ。

最短3分で融資が受けられるプロミス

プロミスのカードローンの特徴として挙げられるのは、以下の3点だ。

- 融資までの時間は最短3分

- 毎月の返済やプロミスアプリの利用によってVポイントがためられる

- 申し込み対象者は18歳〜74歳の方

プロミスの最大の特徴は、融資まで最短3分で完了する点である。

他のカードローンと比較しても、このスピードで融資まで完了するものはないといえるだろう。そのため、特に融資を急いでいる方はプロミスを選択することがおすすめだ。

ただ、最短3分での融資を受けるためには、Webやプロミスアプリから申し込みを行うだけでなく、申し込み手続き完了後にフリーコールへ連絡をする必要がある。

フリーコールの受付は平日の午前8時から午後9時までの時間帯となっているため、申し込みの時間帯には気をつけてほしい。

また、先述したSMBCモビットと同じく、プロミスでもVポイントをためることが可能だ。プロミスでVポイントをためる方法としては、以下の6つがある。

- 毎月の返済(利息200円あたり1ポイント)

- プロミスアプリへのログイン(ひと月あたり10ポイント)

- プロミスアプリ内にあるVポイント獲得メニューの達成

- 実施中のキャンペーンへの参加

- プロミスVisaカードの利用(利用金額の最大7%のVポイントがたまる)

- Vポイント提携店舗でのモバイルVカードの提示

たまったVポイントは1ポイント=1円相当として返済に充当できるため、活用しない手はないだろう。

加えて、多くのカードローンにて申し込み対象者を20歳以上としているところ、プロミスでは18歳以上の方が申し込み可能となる。

しかし、高校生の場合は申し込みできない点には注意しなければならない。

なお、実際にプロミスを利用している方から寄せられた口コミや評判は以下のとおりだ。

60日間もしくは180日間の無利息期間があるレイク

レイクのカードローンの特徴としては、主に以下の3つが挙げられる。

- レイクの利用が初めての方は60日間もしくは180日間の無利息期間が設けられる

- 申し込みから融資までは最短で25分

- 申し込み対象者は満20歳〜70歳の方

アコムでも初めての契約者に対しては30日間の無利息期間を設けているが、レイクでは60日間もしくは180日間の無利息期間を設けている。

この点は、レイクの最大の特徴といえるだろう。

なお、それぞれの無利息期間の内容は以下のとおりだ。

| 内容 | |

|---|---|

| 60日間の無利息期間※ | Web申し込み限定 無利息となる借入限度額は申込者それぞれの利用限度額まで |

| 180日間の無利息期間※ | Web申し込みに限らず、自動契約機や電話での申し込みも対象 借入金額のうち5万円までは180日間利息がかからない |

また、レイクではWeb申し込みを活用し、午後9時(日曜日は午後6時)までに申し込み手続きを完了させると、最短25分で融資が受けられる点も特徴の一つである。

審査は最短15秒で完了するため、借入ができるか否かをすぐに確認できるのは嬉しいポイントだ。

加えて、申し込み対象者は満20歳〜70歳までの安定した収入を得ている方であるが、アコムや先述したSMBCモビット、プロミスとは異なり、レイクでは収入が年金のみであっても申し込みが可能となる。

ただし、収入が年金のみの場合は「年金証書」「年金振込(支払)通知書」「公的年金等の源泉徴収票」のいずれか1点を提出しなければならない点は覚えておこう。

実際にレイクを利用している方から寄せられた具体的な口コミや評判は以下のとおりだ。

アコムのカードローンの基本情報

アコムのカードローンにおける基本情報として、ここでは以下3点について解説していく。

- アコムの会社概要

- 申込基準と借入条件

- アコムのカードローンの具体的な借入方法

それぞれ見ていこう。

アコムの会社概要

アコムは1936年4月2日に創業、1978年10月23日に設立され、現在は三菱UFJフィナンシャル・グループの子会社として事業を運営している。

具体的な事業内容としては、ローン事業の他、クレジットカード事業や信用保証事業を行っていることに加え、タイやフィリピン、マレーシアにて無担保ローン事業等を展開中だ。

申込基準と借入条件

まず、アコムの申込基準は以下のとおりだ。

- 満20歳以上72歳以下であること

- 本人に安定した収入があること(収入が年金のみの場合は不可)

具体的な年収基準等は明示されていないため、自身の年収で申し込みができるのか心配な方は、アコムが提供する3秒診断を活用してみてほしい。

続いて、主な借入条件は以下のとおりだ。

| 借入限度額 | 1万円〜800万円 |

|---|---|

| 貸付利率 | 年率3.0%〜18.0% |

| 毎回の返済期日 | 1回の支払いにつき35日以内もしくは毎月払い |

アコムのカードローンの具体的な借入方法

アコムのカードローンにおいては、以下2つの借入方法が用意されている。

| 銀行振込での借入 | 自身が登録している銀行口座に振込が行われる 手数料は無料で原則24時間365日借入ができるだけでなく、最短10秒で振込が行われる |

|---|---|

| ATMでの借入 | アコムATMやアコムが提携しているATMから借入が行える アコムATMでは手数料が無料だが、他の提携ATMにて借入を行う場合は借入金額に応じて手数料がかかる |

ここでは、スマホアプリ「myac」を活用して銀行振込での借入を行う際の具体的な手順について見ていきたい。

- スマホアプリを起動し、ホーム画面左下にある「お金を借りる」をタップ

- 「口座振込で借りる」をタップ

- 必要事項を入力後、確認画面で入力内容に相違がないか確認し「お申し込み」をタップ

これで借入手続きは完了だ。

なお、毎週月曜日の午前1時〜午前5時、毎日午後11時50分〜午前0時10分はメンテナンスが行われているため振込が実施されないだけでなく、自身が選択する金融機関によって振込実施時間が異なる点には注意しなければならない。

アコムのカードローンに申し込むには

アコムのカードローンへ申し込むためには、以下いずれかの方法を選択する必要がある。

| Web・スマホアプリ「myac」 | 24時間365日申し込み可能 カードレスでの取引も選択可能 |

|---|---|

| 自動契約機(むじんくん) | 受付時間は午前9時〜午後9時まで(店舗によっては異なるケースもある。年末年始除き年中無休。)f カードレス取引は選択できない |

| 郵送 | フリーダイヤル0120−07−1000に電話し、申し込み書類を請求する 申し込み書類を返送後、審査に通過したら電話連絡の上契約に関する書類とカードが郵送される |

| 電話 | フリーダイヤル0120−07−1000に電話 当日の受付は午後6時までで、それ以降は翌日扱いとなる |

申し込み方法が豊富に用意されているため、自身にあった申し込み方法が選択できるのは嬉しいポイントだ。

上記に挙げたものの中で、最もおすすめなのはWebもしくはスマホアプリ「myac」を活用した申し込み方法である。

これらは24時間365日申し込みが可能なだけでなく、カードレス取引であればオンライン上で手続きが完結する。

Webもしくはスマホアプリ「myac」における具体的な申し込み手順は以下のとおりだ。

- アコムのスマホアプリ「myac」もしくはアコムのホームページより「お申し込み」をタップ

- 氏名や連絡先、住所、勤務先等の必要事項を画面に沿って入力

- 本人確認書類※を提出

- 審査完了後、申し込み時に入力したメールアドレスに審査結果が届く

- そのメールに記載されたURLをタップし、契約手続きを完了する

これで契約まで完了し、借入まで行えることとなる。

- 「運転免許証」「所持人記入欄のあるパスポート」「マイナンバーカード」「健康保険証」のいずれか

アコム利用者の評判をもとに借入を検討しよう

本記事では、アコムの評判と口コミからアコムで借入をするとやばいのか、アコムを選択するメリットやアコムでの借入が向いている人・向いていない人等について解説した。

アコムのカードローンにて借入を行うことはやばいことではなく、問題なのは「複数のカードローンから借入を行うこと」である。

借入先が複数になると、返済の負担が大きくなることに加え、信用情報に悪影響を与えることで他のローン契約の審査に通過しづらくなってしまうことが考えられるため、注意してほしい。

また、アコムでお金を借りるのが向いているのは「短期間での借入を検討している人」「借入金額が少額の人」「安定した収入を得ている人」である。

これらの人は、アコムが提供する30日間の無利息期間を活用することで、利息を抑えた借入ができるはずだ。

反対に「高額な借入を行いたい人」「安定した収入を得ていない人」「他社からの借入額が多い人」においてはアコムでの借入は向いていないため、他社での借入を検討しよう。

加えて、アコムの良い評判として寄せられていたのは以下の4つだ。

- 借入までのスピードが早い

- 電話での在籍確認が不要

- 30日間の無利息期間がある

- 利用できるATMが多い

特に「借入までのスピードが早い」という点に関して多くの評判が寄せられていた。

なお、アコムは三菱UFJフィナンシャル・グループの子会社として業務運営を行っており、現在はアジア圏にも無担保ローン等の事業を展開するなど、信頼性が高い消費者金融会社であるといえる。

満20歳〜72歳の方で安定した収入を得ている方は、ぜひアコムのカードローンに申し込もう。